2 ธันวาคม 2562 : ช่วงปีนี้ทั้งธนาคารกลางโลกและธนาคารกลางของไทย ได้ให้ความสำคัญกับเรื่องอัตราดอกเบี้ยมากพอสมควร เนื่องจากคิดว่าเป็นเครื่องมือในการจัดการปัญหาภาวะเศรษฐกิจที่ฟื้นตัวอย่างช้าๆได้ดี รวมถึงบริหารค่าเงินในประเทศต่างๆด้วย อย่างธนาคารแห่งเทศประไทย (ธปท.) ล่าสุด ได้มีการปรับลดอัตราดอกเบี้ยลง 0.25% ส่งผลให้อัตราดอกเบี้ยในปัจจุบันอยู่ที่ 1.25% ต่อปี

และการที่ธปท.ปรับลดอัตราดอกเบี้ยดังกล่าว แน่นอนว่า ธนาคารพาณิชย์ภาคเอกชนและรัฐ ต่างรับลูกในเรื่องของดอกเบี้ยเช่นกัน โดยมีการประกาศปรับลดอัตราดอกเบี้ย MLR , MOR, MRR ซึ่งประชาชนมีความสงสัยว่า ปรับลดอัตราดอกเบี้ยกู้ดังกล่าว คือ อะไร เพื่อเป็นการทำความเข้าใจที่ดีให้ตรงกัน จึงขออธิบายเรื่องของดอกเบี้ย เพื่อสร้างประโยชน์ให้กับประชาชน รับมือกับการเปลี่ยนแปลงของดอกเบี้ยในแต่ละครั้ง

สำหรับดอกเบี้ยเงินกู้ โดยปกติ ดอกเบี้ยเงินกู้จะมีอยู่ 2 ประเภทหลักๆ คือ อัตราดอกเบี้ยคงที่ (Fixed Rate) ซึ่งก็คือ อัตราดอกเบี้ยที่กำหนดไว้เป็นตัวเลขเฉพาะ คงที่ตลอดอายุสัญญาหรือในช่วงเวลาที่กำหนด เช่น กำหนดให้ชำระดอกเบี้ย 5% ต่อปี เป็นระยะเวลา 4 ปี เป็นต้น และอัตราดอกเบี้ยลอยตัว (Floating rate) ซึ่งก็คือ อัตราดอกเบี้ยอ้างอิง (Reference Rate) ที่เปลี่ยนแปลงไปตามต้นทุนของธนาคารพาณิชย์แต่ละแห่งในช่วงเวลาต่างๆ โดยแต่ละธนาคารก็จะประกาศอัตราใหม่กันเป็นครั้งคราว ซึ่งอัตราพวกนี้เราสามารถเข้าไปดูได้จากเว็บไซต์ หรือสาขาของแต่ละธนาคาร ตัวอย่างที่เราจะได้ยินกันบ่อยๆ ก็คือ MLR, MOR, MRR

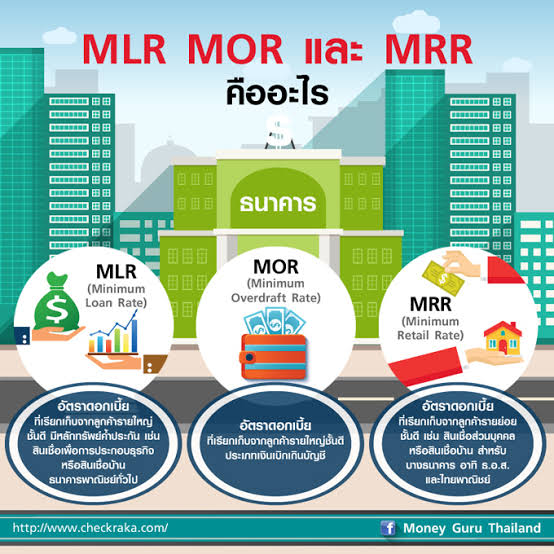

ดอกเบี้ย MLR, MRR และ MOR ต่างกันอย่างไร สำหรับคนที่ไม่คุ้นเคยกับอัตราดอกเบี้ยเงินกู้บ้านเราอาจจะงงกับคำย่อต่างๆ ไม่ว่าจะเป็น MLR หรือ MRR (ซึ่งจริงๆ ก็ไม่ใช่เรื่องแปลกเพราะในต่างประเทศก็มีคำย่อหลากหลายประมาณนี้เหมือนกัน เช่น LIBOR หรือ SIBOR) มาดูกันค่ะว่า แต่ละ Rate คืออะไร เป็นอย่างไร

MLR (Minimum Loan Rate) คือ อัตราดอกเบี้ยที่ธนาคารพาณิชย์เรียกเก็บจากลูกค้ารายใหญ่ชั้นดี ประเภทเงินกู้แบบมีระยะเวลา (Term Loan) เช่น มีประวัติการเงินที่ดี มีหลักทรัพย์ค้ำประกันอย่างเพียงพอ โดยส่วนใหญ่ใช้กับเงินกู้ระยะยาวที่มีกำหนดระยะเวลาที่แน่นอน เช่น สินเชื่อเพื่อการประกอบธุรกิจ เป็นต้น

MOR (Minimum Overdraft Rate) คือ อัตราดอกเบี้ยที่ธนาคารพาณิชย์เรียกเก็บจากลูกค้ารายใหญ่ชั้นดีประเภทเงินเบิกเกินบัญชี

MRR (Minimum Retail Rate) คือ อัตราดอกเบี้ยที่ธนาคารพาณิชย์เรียกเก็บจากลูกค้ารายย่อยชั้นดี เช่น สินเชื่อส่วนบุคคล สินเชื่อที่อยู่อาศัย สินเชื่อบัตรเครดิต เป็นต้น

นอกเหนือจาก 3 อัตราข้างต้นแล้ว ในชีวิตจริงเราอาจเจอมากกว่านั้นก็ได้ เช่น ธนาคารสแตนดาร์ดชาร์เตอร์ด จะมีอัตราดอกเบี้ยอื่นอีกหลายอย่าง เช่น Minimum Housing Rate (MHR) หรือ Housing Loan Rate (HLR) ซึ่งทางสแตนดาร์ดชาร์เตอร์ดก็ได้ให้คำจำกัดความ MHR ไว้ว่าคืออัตราดอกเบี้ยสินเชื่อเคหะสำหรับลูกค้าชั้นดี เป็นต้น ตามกฎแบงก์ชาตินั้น แบงก์ชาติไม่ได้มีการบังคับว่าแต่ละธนาคารจะต้องมีแค่ MLR, MRR หรือ MOR เท่านั้น

ดังนั้น แต่ละธนาคารจึงมีอิสระที่จะกำหนดอัตราดอกเบี้ยอ้างอิงใดก็ได้ เพียงแต่ว่าจะต้องให้คำจำกัดความชัดเจนว่า อัตราดอกเบี้ยที่ตั้งขึ้นมานั้นมีความหมาย และคำจำกัดความว่าอะไร แต่ในชีวิตจริงส่วนใหญ่แล้ว ธนาคารก็มักไม่ค่อยมีการกำหนดอัตราดอกเบี้ยพิสดารอะไรมากนัก ดังนั้น เรามักจะเจอ MLR, MRR และ MOR บ่อยที่สุด และเป็นอัตราอ้างอิงแบบลอยตัวที่ธนาคารพาณิชย์ใช้กันมากที่สุดในธุรกรรมการให้สินเชื่อ ![]()