25 เมษายน 2567 : ประเทศไทยเริ่มเข้าสู่สังคมผู้สูงอายุมาตั้งแต่ปี พ.ศ. 2548 ไทยมีสัดส่วนประชากรกลุ่มผู้สูงอายุหรือมีอายุ 60 ปีขึ้นไปมากกว่า 12 ล้านคน ซึ่งองค์กรสหประชาชาติให้คำจำกัดความของ “ผู้สูงอายุ” คือ ผู้ที่มีอายุตั้งแต่ 60 ปีขึ้นไป ในขณะที่พระราชบัญญัติผู้สูงอายุ พ.ศ. 2546 ได้กำหนดนิยามของผู้สูงอายุว่าเป็นบุคคลซึ่งมีอายุเกิน 60 ปีบริบูรณ์ขึ้นไปและมีสัญชาติไทย มีสิทธิได้รับการคุ้มครอง การส่งเสริม และการสนับสนุนในด้านต่างๆ โดยลักษณะของสังคมผู้สูงอายุ จากข้อมูลของ United Nations World Population Ageing เผยว่าประชากรที่อยู่ในวัยพึ่งพิง ที่ไม่สามารถใช้แรงงานตนเองเพื่อสร้างรายได้เลี้ยงตัว ได้แก่เด็กและผู้สูงอายุ ที่มีจำนวนมากกว่าประชากรในวัยแรงงานไปเรียบร้อยแล้ว ซึ่งแบ่งได้ 2 ลักษณะ ดังนี้

สังคมผู้สูงอายุ (Aging Society) เป็นสังคมที่มีประชากรอายุ 60 ปีขึ้นไปที่อยู่จริงในพื้นที่ต่อประชากรทุกช่วงอายุในพื้นที่เดียวกัน มีอัตราเท่ากับหรือมากกว่าร้อยละ 10 ขึ้นไป หรือมีประชากรอายุ 65 ปีขึ้นไปที่อยู่จริงในพื้นที่ต่อประชากรทุกช่วงอายุในพื้นที่เดียวกัน อัตราเท่ากับหรือมากกว่าร้อยละ 7 ขึ้นไป

สังคมผู้สูงอายุโดยสมบูรณ์ (Aged Society) เป็นสังคมที่มีประชากรอายุ 60 ปีขึ้นไปที่อยู่จริงในพื้นที่ต่อประชากรทุกช่วงอายุในพื้นที่เดียวกัน และมีอัตราเท่ากับหรือมากกว่าร้อยละ 20 ขึ้นไป หรือมีประชากรอายุ 65 ปีขึ้นไปที่อยู่จริงในพื้นที่ต่อประชากรทุกช่วงอายุในพื้นที่เดียวกัน อัตราเท่ากับหรือมากกว่าร้อยละ 14 ขึ้นไป ข้อมูลจาก www.dop.go.th/th/know/15/926 , op.mahidol.ac.th/ga/posttoday-22-2/ , modernformhealthcare.co.th/how-to-take-care-elderly-people/

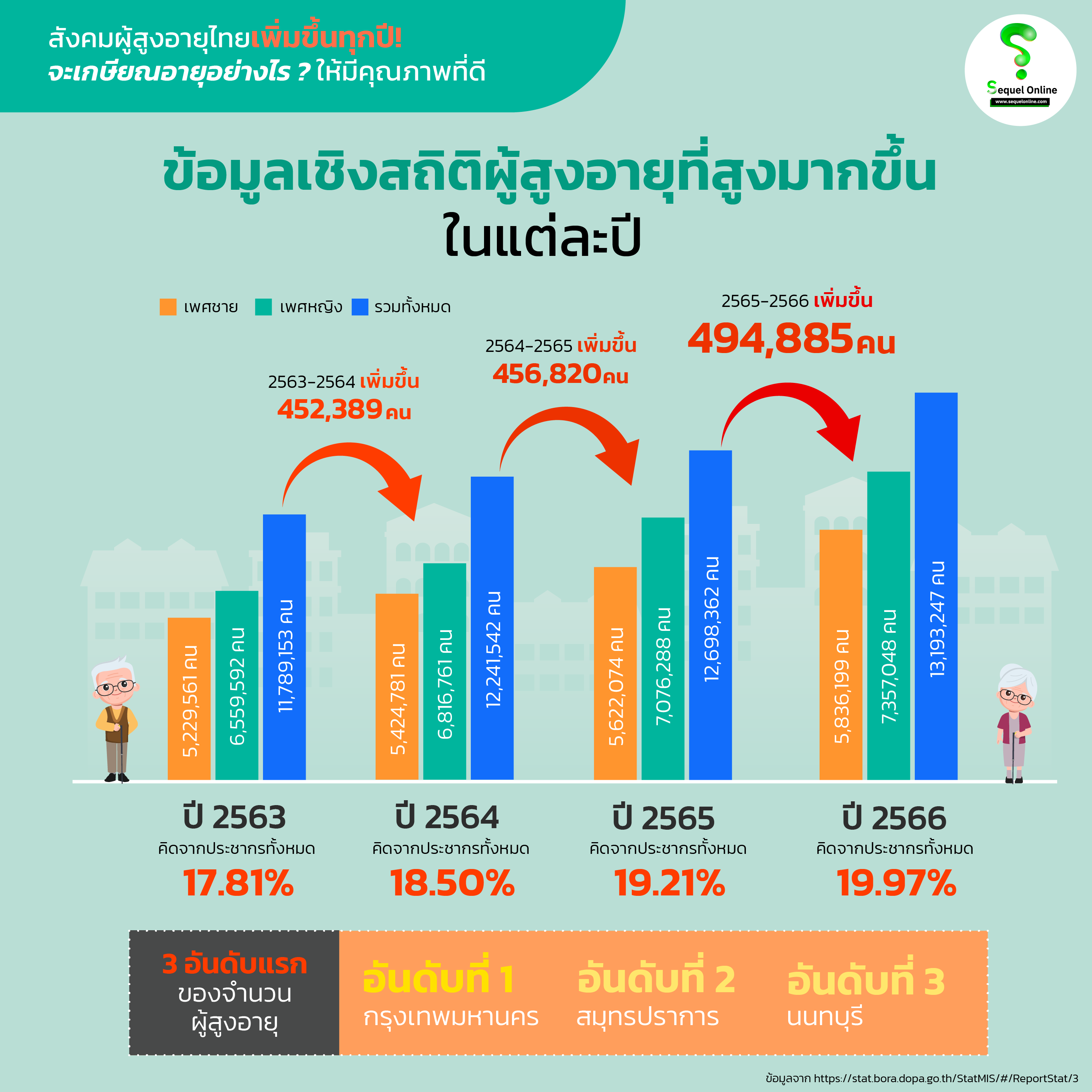

ข้อมูลเชิงสถิติผู้สูงอายุที่สูงมากขึ้นในแต่ละปี

อย่างที่กล่าวไว้ข้างต้นการเปลี่ยนแปลงโครงสร้างประชากรของไทยที่เกิดขึ้นอย่างรวดเร็ว ผู้สูงอายุก็เช่นกันในปัจจุบันก็มีเพิ่มมากขึ้นเรื่อยๆ โดยสถิติจาก กรมกิจการผู้สูงอายุ Department of Older Persons (DOP) เปิดเผยสถิติผู้สูงอายุของไทยที่มีอายุ 60-200 ปี ดังนี้

ในปี 2563 มีประชากรผู้สูงอายุมี เพศชาย 5,229,561 คน เพศหญิง 6,559,592 คน รวมทั้งหมด 11,789,153 คน คิดเป็น 17.81% ของประชากรทั้งหมด (โดยมี 3 อันดับแรกของจำนวนผู้สูงอายุคือ อันดับที่ 1 กรุงเทพมหานคร อันดับที่ 2 สมุทรปราการ อันดับที่ 3 นนทบุรี)

ในปี 2564 มีประชากรผู้สูงอายุมี เพศชาย 5,424,781 คน เพศหญิง 6,816,761 คน รวมทั้งหมด 12,241,542 คน คิดเป็น 18.50% ของประชากรทั้งหมด (โดยมี 3 อันดับแรกของจำนวนผู้สูงอายุคือ อันดับที่ 1 กรุงเทพมหานคร อันดับที่ 2 สมุทรปราการ อันดับที่ 3 นนทบุรี)

ในปี 2565 มีประชากรผู้สูงอายุมี เพศชาย 5,622,074 คน เพศหญิง 7,076,288 คน รวมทั้งหมด 12,698,362 คน คิดเป็น 19.21% ของประชากรทั้งหมด (โดยมี 3 อันดับแรกของจำนวนผู้สูงอายุคือ อันดับที่ 1 กรุงเทพมหานคร อันดับที่ 2 สมุทรปราการ อันดับที่ 3 นนทบุรี)

ในปี 2566 มีประชากรผู้สูงอายุมี เพศชาย 5,836,199 คน เพศหญิง 7,357,048 คน รวมทั้งหมด 13,193,247 คน คิดเป็น 19.97% ของประชากรทั้งหมด (โดยมี 3 อันดับแรกของจำนวนผู้สูงอายุคือ อันดับที่ 1 กรุงเทพมหานคร อันดับที่ 2 สมุทรปราการ อันดับที่ 3 นนทบุรี)

โดยในปี 2563-2564 มีจำนวนของผู้สูงอายุเพิ่มมากขึ้นถึง 452,389 คน ส่วนของในปี 2564-2565 มีจำนวนของผู้สูงอายุเพิ่มมากขึ้นถึง 456,820 คน และในปี 2565-2566 มีจำนวนของผู้สูงอายุเพิ่มมากขึ้นถึง 494,885 คน ซึ่งจากสถิติจะเห็นได้ว่าในแต่ละปีจะมีผู้สูงอายุเพิ่มขึ้นเป็นจำนวนมาก ข้อมูลจาก https://stat.bora.dopa.go.th/StatMIS/#/ReportStat/3

เทคนิคเตรียมตัวอย่างไร เกษียณไปให้สำราญ

จะเห็นได้ว่าจากสถิติที่มีผู้สูงอายุเพิ่มขึ้นในทุกๆ ปี วันนี้...วัยรุ่นหรือวัยทำงานควรจะต้องมีการวางแผนอย่างไร? ที่ทำให้เมื่อเกษียณอายุแล้วไม่ต้องเป็นภาระของลูกหลาน หรืออยากเกษียณแบบไหนบ้างตามสไตล์ของตัวเราเอง มาถึงจุดนี้ คงต้องมีการวางแผนก่อนเกษียณ เพื่อช่วยให้มีเงินพอใช้ในช่วงบั้นปลายชีวิต หรือไม่มีรายได้จากการทำงานอีกแล้ว (Early Retire) ซึ่งการวางแผนเกษียณต้องคำนึงถึงปัจจัย ดังนี้

1.ระยะเวลาของช่วงชีวิต ระยะเวลาที่คาดว่าจะใช้หลังจากเกษียณอายุ โดยต้องกำหนดช่วงอายุที่ต้องการเกษียณ จะมีเงินเก็บเท่าไหร่ให้เพียงพอในบั้นปลายชีวิตตามไลฟ์สไตล์ชีวิตที่เราต้องการ

2.ไลฟ์สไตล์ สามารถกำหนดไลฟ์สไตล์เกษียณในรูปแบบการใช้ชีวิตที่แตกต่างกันของแต่ละคนเป็นปัจจัยสำคัญในการวางแผนเกษียณ การตั้งเป้าไว้ในอนาคตว่าจะเกษียณไปแบบไหน ใช้ชีวิตที่สะดวกสบายแบบพอเพียง หรือใช้ชีวิตที่หรูหรา

3.อัตราเงินเฟ้อ ปกติมักจะประเมินค่าใช้จ่ายหลังเกษียณโดยอิงจากรายจ่ายในปัจจุบันเท่านั้น และอาจจะเผลอมองข้ามอัตราเงินเฟ้อที่จะทำให้เงินออมของคุณมีค่าด้อยลงตามอัตราเงินเฟ้อที่สูงขึ้น ดังนั้นการวางแผนเกษียณจึงควรคำนวณเงินออมเผื่อในส่วนนี้ด้วย

4.รายรับหลังเกษียณ ซึ่งต้องมีการวางแผนก่อนเกษียณโดยมีแหล่งรายได้ต่างๆ ในวัยหลังเกษียณ เช่น กองทุนประกันสังคม เงินบำเหน็จบำนาญ กองทุนสำรองเลี้ยงชีพ เบี้ยยังชีพผู้สูงอายุ ประกันชีวิตแบบบำนาญ เป็นต้น

เข้าใจถึงปัจจัยในการวางแผนเกษียณอายุในอนาคตแล้ว และสิ่งสำคัญอีกอย่างในการวางแผนเกษียณอายุคือ “กลยุทธ์การสร้างรายได้หลังเกษียณ” โดยตลาดหลักทรัพย์ (SET) มี 5 กลยุทธ์ ดังนี้

กลยุทธ์ที่ 1 สวัสดิการจากภาครัฐ ในส่วนของสวัสดิการจากภาครัฐสามารถช่วยแบ่งเบาภาระค่าใช้จ่ายหลังเกษียณและยังเป็นประโยชน์ต่อผู้เกษียณอีกด้วย

- เบี้ยยังชีพผู้สูงอายุ ซึ่งผู้ที่ไม่ได้รับสิทธิประโยชน์จากหน่วยงานรัฐ ไม่ว่าจะเป็นบำนาญ เบี้ยหวัด อื่น ๆ เมื่อมีอายุครบ 60 ปี จะได้รับเบี้ยยังชีพผู้สูงอายุเป็นรายเดือนจะได้รับเงินเริ่มต้นที่ 600 บาทต่อเดือน จะเพิ่มเป็น 700 บาท เมื่ออายุ 70 – 79 ปี จะเพิ่มเป็น 800 บาท เมื่ออายุ 80 – 89 ปี และจะได้รับ 1,000 บาท เมื่อมีอายุ 90 ปีขึ้นไป

- บัตรสวัสดิการแห่งรัฐ สำหรับผู้มีรายได้ต่อปีไม่เกิน 100,000 บาท มีทรัพย์สินทางการเงินไม่เกิน 100,000 บาท

กลยุทธ์ที่ 2 บำนาญและประกันบำนาญ

บำนาญข้าราชการ ข้าราชการที่มีอายุราชการ 25 ปีขึ้นไป หรือผู้ที่มีอายุราชการ 10 ปีขึ้นไป แล้วออกจากราชการด้วยเหตุ เกษียณ สูงอายุ ทุพพลภาพ หรือทดแทน จะทำให้มีสิทธิในการเลือกรับบำเหน็จหรือบำนาญ

บำนาญจากประกันสังคม การจ่ายเงินเข้ากองทุนประกันสังคม เมื่อผู้ประกันตน มีอายุตั้งแต่ 55 ปีขึ้นไป นำส่งเงินเข้ากองทุนมากกว่า 180 เดือน (15 ปี) จะมีสิทธิรับเงินชราภาพ

บำนาญจากประกันชีวิตแบบบำนาญ (Annuity) มีลักษณะคล้ายกับประกันชีวิตแบบสะสมทรัพย์ โดยมีการเสียเบี้ยประกันในช่วงต้นตามระยะเวลาของเงื่อนไขที่กรมธรรม์กำหนด หลังจากนั้นเมื่อครบกำหนด จะได้รับเงินคืนในรูปแบบเงินก้อนหรือเงินรายงวดผู้เอาประกันสามารถเลือกช่วงเวลาของแผนการเกษียณของตนเองได้ ซึ่งข้อดีของประกันชีวิตแบบบำนาญมี ดังนี้

- ความเสี่ยงต่ำ ลักษณะของประกันแบบบำนาญเสมือนการออมเงินแต่ละเดือนฝากเข้าบัญชีไว้ตามระยะเวลาที่กำหนด โดยผลตอบแทนที่ได้จะอยู่ในรูปแบบเงินบำนาญที่แบ่งจ่ายเป็นรายเดือนเมื่อเข้าสู่วัยเกษียณ

- ช่วยประหยัดภาษีได้ ลักษณะของค่าเบี้ยประกันชีวิตแบบบำนาญจะให้ความคุ้มครองตั้งแต่ 10 ปีขึ้นไป สามารถนำมาหักลดหย่อนภาษีได้ในอัตรา 15% ของเงินได้พึงประเมิน สูงสุดไม่เกิน 200,000 บาท

- กำหนดรับผลตอบแทนชัดเจน ลักษณะของประกันแบบบำนาญสามารถระบุเงินบำนาญที่ต้องการได้ตั้งแต่วันที่เริ่มทำสัญญา ทำให้ง่ายต่อการวางแผนชีวิตก่อนเกษียณได้ อีกทั้งยังช่วยลดภาระค่าใช้จ่าย

- ช่วยวางแผนความคุ้มครองสุขภาพเพิ่มเติม โดยเบี้ยประกันสุขภาพมีค่าใช้จ่ายที่สูงขึ้นทุกปีเมื่ออายุเพิ่มมากขึ้น ซึ่งค่าใช้จ่ายภายหลังเกษียณอายุมักหมดไปกับการดูแลรักษาสุขภาพ จึงอยากได้รับความคุ้มครองจากประกันสุขภาพอย่างต่อเนื่อง ดังนั้นในทางที่ดีคือ การมีประกันแบบบำนาญที่จ่ายเงินคืนในช่วงหลังเกษียณ สามารถจะนำเงินในส่วนนี้มาใช้สำหรับการวางแผนจ่ายเบี้ยประกันสุขภาพ หรือใช้สำหรับดูแลตัวเองในช่วงเวลาหลังจากเกษียณได้เช่นกัน

กลยุทธ์ที่ 3 จัดสรรเงินลงทุนด้วยกลยุทธ์เงินสามถัง (Three-Bucket Strategy)

สำหรับกลยุทธ์นี้ผู้ที่มีเงินก้อน ณ วันเกษียณ ซึ่งอาจเป็นเงินที่ครบกำหนดเงื่อนไขกองทุนสำรองเลี้ยงชีพ กองทุนรวมเพื่อการเลี้ยงชีพ สามารถนำเงินเงินส่วนเลือกใช้กลยุทธ์เพื่อให้ได้รับผลตอบแทนจากการลงทุนแทนที่จะเก็บเงินไว้ในบัญชีธนาคารเพียงอย่างเดียว แบ่งเงินออกเป็น 3 ส่วน เพื่อสร้างผลตอบแทนจากการลงทุนให้เหมาะกับช่วงระยะเวลาที่จะต้องถอนเงินมาใช้หลังเกษียณ

- ส่วนที่ 1 ถังเงินสดระยะสั้น (Income or Cash Bucket) ในช่วงหลังเกษียณช่วง 1 – 2 ปีแรกของการเกษียณ เงินที่ไว้ใช้จ่ายควรลงทุนในสินทรัพย์เสี่ยงต่ำ เช่น เงินฝาก หรือกองทุนรวมตลาดเงิน กองทุนรวมตราสารหนี้ระยะสั้น เป็นต้น

- ส่วนที่ 2 ถังเติมเงินระยะกลาง (Conservative or Defensive Bucket) ในช่วงปีที่ 3 – 10 ของการเกษียณ เงินที่ไว้ใช้จ่ายจะแบ่งเงินเพื่อสร้างผลตอบแทนจากการลงทุนในสินทรัพย์ที่ให้กระแสเงินสดสม่ำเสมอ เช่น พันธบัตรรัฐบาล หุ้นกู้ กองทุนรวมตราสารหนี้ หรือกองทุนรวมผสมที่ให้ปันผลสม่ำเสมอ

- ส่วนที่ 3 ถังรักษาคุณภาพชีวิตระยะยาว (Aggressive or Growth Bucket) หลังปีที่ 10 เป็นต้นไป เงินที่ไว้ใช้จ่ายสามารถลงทุนในสินทรัพย์ที่มีโอกาสสร้างผลตอบแทนที่สูงขึ้นในระยะยาว เช่น หุ้น กองทุนรวมหุ้น ที่มีโอกาสเติบโตได้ดีในระยะยาว เป็นต้น

กลยุทธ์ที่ 4 สร้างรายได้หลังเกษียณด้วยอาชีพเสริม

วัยเกษียณการสร้างรายได้จากอาชีพเสริมได้ตามความรู้ความสามารถของตนเอง รวมไปถึงความชื่นชอบอีกด้วย แต่ต้องคำนึงถึงสุขภาพของตนเอง ซึ่งจะช่วยเพิ่มกระแสเงินสดในช่วงวัยเกษียณได้

กลยุทธ์ที่ 5 การใช้สินเชื่อที่อยู่อาศัยสำหรับผู้สูงอายุ (Reverse Mortgage)

Reverse Mortgage ลักษณะนี้จะเป็นสินเชื่อที่อยู่อาศัยสำหรับผู้เกษียณ สามารถนำบ้านไปจดจำนองต่อธนาคาร โดยธนาคารจะพิจารณาวงเงินให้ไม่เกิน 70% ของราคาประเมิน โดยจะทยอยจ่ายเงินให้เป็นรายงวด ต่อเนื่องไปจนสิ้นสุดสัญญาเมื่อผู้กู้อายุ 85 ปี หากผู้กู้เสียชีวิตก่อนสิ้นสุดสัญญา ธนาคารจะนำบ้านขายทอดตลาด ซึ่งเป็นสิ่งสำคัญที่ต้องทำความเข้าใจในเงื่อนไขโดยละเอียดก่อนทำสัญญาก่อน

ข้อมูลจาก https://www.set.or.th/th/education-research/education/happymoney/knowledge/article/103-tsi-5-strategies-to-generate-income-after-retirement , https://www.set.or.th/th/education-research/education/happymoney/knowledge/article/46-retirement-planning-with-annuity , resourcecenter-uat.thaihealth.or.th/article/วางแผนเกษียณ-ออมเงินอย่างไร-ให้สบายในบั้นปลายชีวิต , https://makebykbank.kbtg.tech/articles/retirement-planning

ความคุ้มครองภาคอุตสาหกรรมประกันชีวิตสำหรับผู้สูงอายุ

การวางแผนที่จะซื้อประกันนั้นถือว่าเป็นการลงทุนเพื่อสร้างความมั่นคงทางด้านการเงินให้แก่ตัวเอง และครอบครัว ซึ่งการที่มีประกันถือเป็นข้อดีอย่างนึงทำให้เราได้มีเตรียมตัวที่จะเกษียณอายุตัวเอง มีเงินใช้สำรองจ่ายในบั้นปลายชีวิต ทั้งนี้ หลายๆ บริษัทได้ออกกรมธรรม์ที่เหมาะสำหรับผู้สูงอายุ สามารถวางแผนการเงินเพื่อที่จะเกษียณอายุได้อีกด้วย ยกตัวอย่างดังนี้

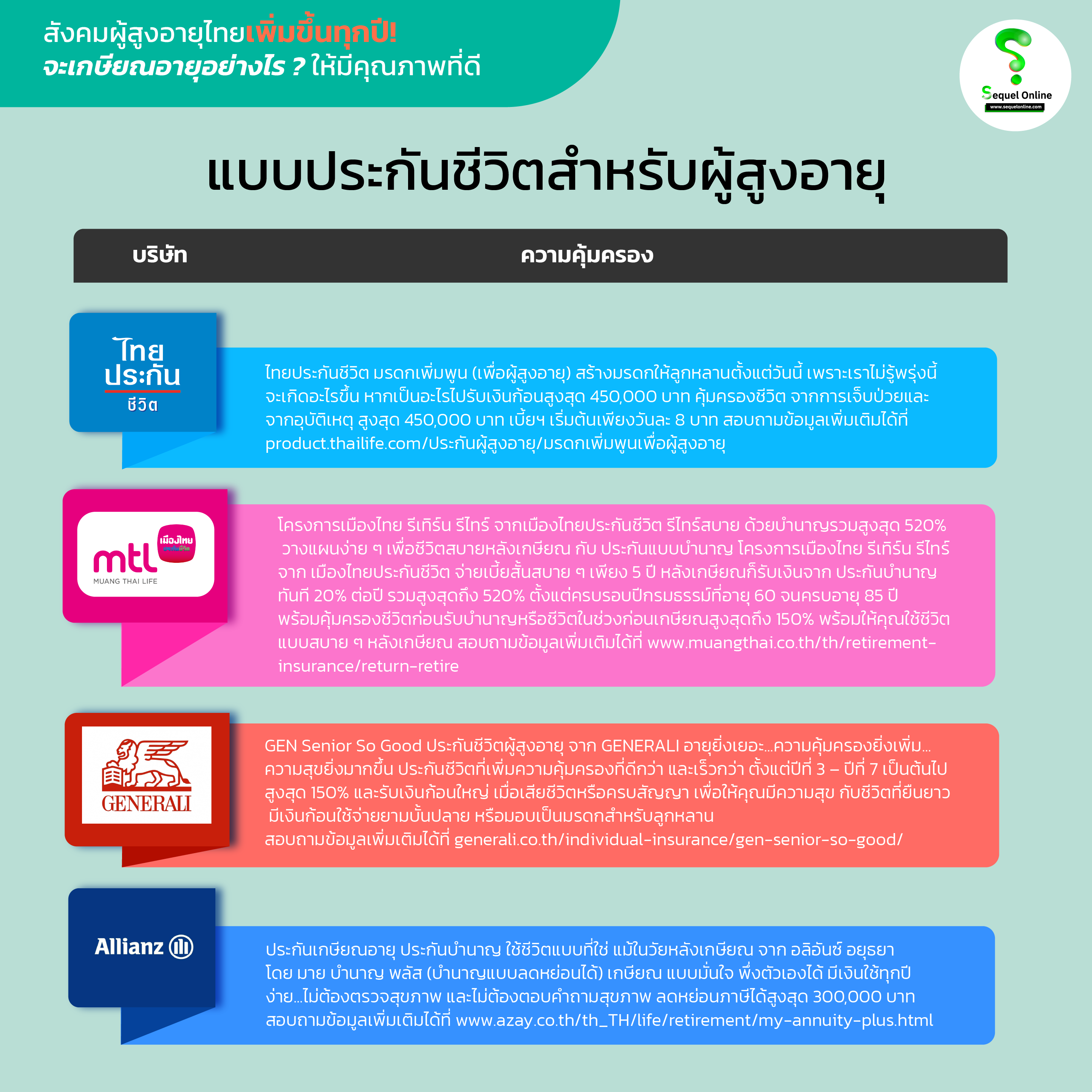

ไทยประกันชีวิต มรดกเพิ่มพูน (เพื่อผู้สูงอายุ) สร้างมรดกให้ลูกหลานตั้งแต่วันนี้ เพราะเราไม่รู้พรุ่งนี้จะเกิดอะไรขึ้น หากเป็นอะไรไปรับเงินก้อนสูงสุด 450,000 บาท คุ้มครองชีวิต จากการเจ็บป่วยและจากอุบัติเหตุ สูงสุด 450,000 บาท เบี้ยฯ เริ่มต้นเพียงวันละ 8 บาท สอบถามข้อมูลเพิ่มเติมได้ที่ product.thailife.com/ประกันผู้สูงอายุ/มรดกเพิ่มพูนเพื่อผู้สูงอายุ

โครงการเมืองไทย รีเทิร์น รีไทร์ จากเมืองไทยประกันชีวิต รีไทร์สบาย ด้วยบำนาญรวมสูงสุด 520% วางแผนง่ายๆ เพื่อชีวิตสบายหลังเกษียณ กับ ประกันแบบบำนาญ โครงการเมืองไทย รีเทิร์น รีไทร์ จาก เมืองไทยประกันชีวิต จ่ายเบี้ยสั้นสบาย ๆ เพียง 5 ปี หลังเกษียณก็รับเงินจาก ประกันบำนาญ ทันที 20% ต่อปี รวมสูงสุดถึง 520% ตั้งแต่ครบรอบปีกรมธรรม์ที่อายุ 60 จนครบอายุ 85 ปี พร้อมคุ้มครองชีวิตก่อนรับบำนาญหรือชีวิตในช่วงก่อนเกษียณสูงสุดถึง 150% พร้อมให้คุณใช้ชีวิตแบบสบายๆ หลังเกษียณ สอบถามข้อมูลเพิ่มเติมได้ที่ www.muangthai.co.th/th/retirement-insurance/return-retire

GEN Senior So Good ประกันชีวิตผู้สูงอายุ จาก GENERALI อายุยิ่งเยอะ...ความคุ้มครองยิ่งเพิ่ม...ความสุขยิ่งมากขึ้น ประกันชีวิตที่เพิ่มความคุ้มครองที่ดีกว่า และเร็วกว่า ตั้งแต่ปีที่ 3 – ปีที่ 7 เป็นต้นไป สูงสุด 150% และรับเงินก้อนใหญ่ เมื่อเสียชีวิตหรือครบสัญญา เพื่อให้คุณมีความสุข กับชีวิตที่ยืนยาว มีเงินก้อนใช้จ่ายยามบั้นปลาย หรือมอบเป็นมรดกสำหรับลูกหลาน สอบถามข้อมูลเพิ่มเติมได้ที่ generali.co.th/individual-insurance/gen-senior-so-good/

ประกันเกษียณอายุ ประกันบำนาญ ใช้ชีวิตแบบที่ใช่ แม้ในวัยหลังเกษียณ จาก อลิอันซ์ อยุธยา โดย มาย บำนาญ พลัส (บำนาญแบบลดหย่อนได้) เกษียณ แบบมั่นใจ พึ่งตัวเองได้ มีเงินใช้ทุกปี ง่าย...ไม่ต้องตรวจสุขภาพ และไม่ต้องตอบคำถามสุขภาพ ลดหย่อนภาษีได้สูงสุด 300,000 บาท สอบถามข้อมูลเพิ่มเติมได้ที่ www.azay.co.th/th_TH/life/retirement/my-annuity-plus.html

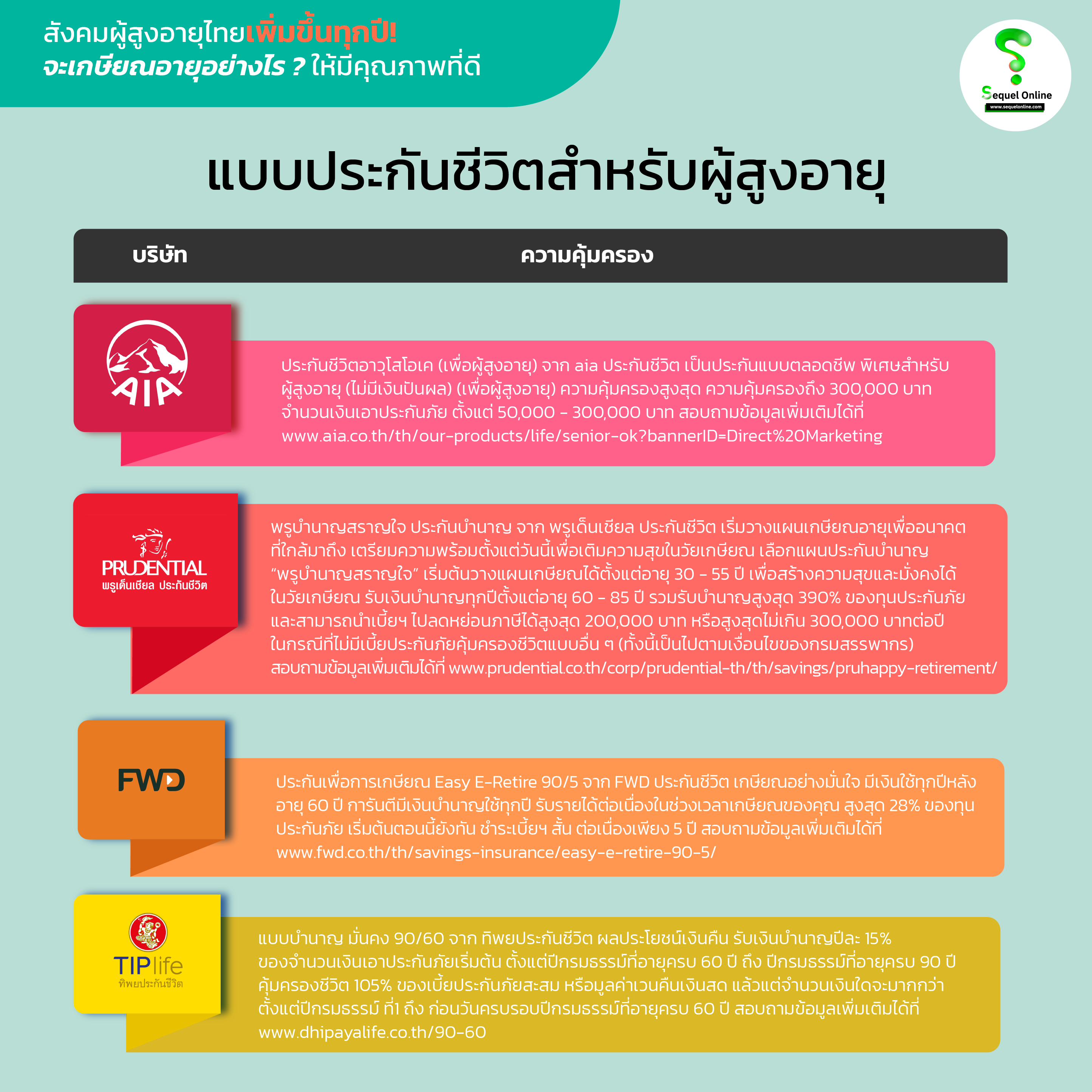

ประกันชีวิตอาวุโสโอเค (เพื่อผู้สูงอายุ) จาก aia ประกันชีวิต เป็นประกันแบบตลอดชีพ พิเศษสำหรับผู้สูงอายุ (ไม่มีเงินปันผล) (เพื่อผู้สูงอายุ) ความคุ้มครองสูงสุด ความคุ้มครองถึง 300,000 บาทจำนวนเงินเอาประกันภัย ตั้งแต่ 50,000 - 300,000 บาท สอบถามข้อมูลเพิ่มเติมได้ที่ www.aia.co.th/th/our-products/life/senior-ok?bannerID=Direct%20Marketing

ประกันเพื่อการเกษียณ Easy E-Retire 90/5 จาก FWD ประกันชีวิต เกษียณอย่างมั่นใจ มีเงินใช้ทุกปีหลังอายุ 60 ปี การันตีมีเงินบำนาญใช้ทุกปี รับรายได้ต่อเนื่องในช่วงเวลาเกษียณของคุณ สูงสุด 28% ของทุนประกันภัย เริ่มต้นตอนนี้ยังทัน ชำระเบี้ยฯ สั้น ต่อเนื่องเพียง 5 ปี สอบถามข้อมูลเพิ่มเติมได้ที่ www.fwd.co.th/th/savings-insurance/easy-e-retire-90-5/

พรูบำนาญสราญใจ ประกันบำนาญ จาก พรูเด็นเชียล ประกันชีวิต เริ่มวางแผนเกษียณอายุเพื่ออนาคตที่ใกล้มาถึง เตรียมความพร้อมตั้งแต่วันนี้เพื่อเติมความสุขในวัยเกษียณ เลือกแผนประกันบำนาญ “พรูบำนาญสราญใจ” เริ่มต้นวางแผนเกษียณได้ตั้งแต่อายุ 30 - 55 ปี เพื่อสร้างความสุขและมั่งคงได้ในวัยเกษียณ รับเงินบำนาญทุกปีตั้งแต่อายุ 60 - 85 ปี รวมรับบำนาญสูงสุด 390% ของทุนประกันภัย และสามารถนำเบี้ยฯ ไปลดหย่อนภาษีได้สูงสุด 200,000 บาท หรือสูงสุดไม่เกิน 300,000 บาทต่อปี ในกรณีที่ไม่มีเบี้ยประกันภัยคุ้มครองชีวิตแบบอื่น ๆ (ทั้งนี้เป็นไปตามเงื่อนไขของกรมสรรพากร) สอบถามข้อมูลเพิ่มเติมได้ที่ www.prudential.co.th/corp/prudential-th/th/savings/pruhappy-retirement/

แบบบำนาญ มั่นคง 90/60 จาก ทิพยประกันชีวิต ผลประโยชน์เงินคืน รับเงินบำนาญปีละ 15% ของจำนวนเงินเอาประกันภัยเริ่มต้น ตั้งแต่ปีกรมธรรม์ที่อายุครบ 60 ปี ถึง ปีกรมธรรม์ที่อายุครบ 90 ปี คุ้มครองชีวิต 105% ของเบี้ยประกันภัยสะสม หรือมูลค่าเวนคืนเงินสด แล้วแต่จำนวนเงินใดจะมากกว่า ตั้งแต่ปีกรมธรรม์ ที่1 ถึง ก่อนวันครบรอบปีกรมธรรม์ที่อายุครบ 60 ปี สอบถามข้อมูลเพิ่มเติมได้ที่ www.dhipayalife.co.th/90-60

สรุปได้ว่าประชากรผู้สูงอายุของไทยตามสถิติที่เปิดเผยข้างต้นก็จะเพิ่มขึ้นในทุกๆ ปี จึงทำให้เห็นแล้วว่าการวางแผนเกษียณอายุเป็นสิ่งสำคัญ ถ้าหากมีการวางแผนตั้งแต่เนิ่นๆ ก็จะได้เกษียณอย่างมีคุณภาพ ไม่เป็นภาระของลูกหลาน สามารถใช้ชีวิตของเราได้ตรงตามวางแผนไว้