7 พฤศจิกายน 2566 : วิจัยกรุงศรีประเมินเศรษฐกิจภาคการผลิตและภาคบริการ ประจำสัปดาห์ มีดังต่อไปนี้

สหรัฐฯ

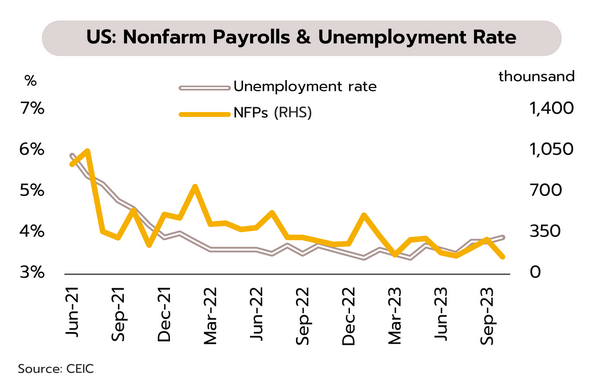

ความจำเป็นในการปรับขึ้นอัตราดอกเบี้ยของเฟดลดลงจากทิศทางเศรษฐกิจและเงินเฟ้อที่ชะลอตัวต่อเนื่อง ธนาคารกลางสหรัฐ (เฟด) มีมติคงอัตราดอกเบี้ยนโยบายที่ 5.25-5.50% ซึ่งเป็นระดับสูงสุดในรอบ 22 ปี พร้อมเปิดโอกาสสำหรับการขึ้นต่อหากเงินเฟ้อยังมีแนวโน้มสูงกว่าคาด อย่างไรก็ตาม ในเดือนตุลาคม ตัวเลขการจ้างงานนอกภาคเกษตรเพิ่มขึ้นเพียง 150,000 ตำแหน่ง ต่ำสุดในรอบเกือบ 3 ปี ส่วนอัตราการว่างงานปรับขึ้นสู่ระดับ 3.9% สูงสุดนับตั้งแต่เดือนมกราคม 2565

ขณะที่ตัวเลขค่าจ้างรายชั่วโมงโดยเฉลี่ยของแรงงาน เพิ่มขึ้น 4.1% YoY ชะลอลงมากที่สุดนับตั้งแต่เดือนกรกฎาคม 2564 นอกจากนี้ ดัชนีภาคบริการ (ISM Service PMI) ปรับตัวลงสู่ระดับ 51.8 ต่ำสุดในรอบ 5 เดือน ส่วนดัชนีภาคการผลิต (ISM Manufacturing PMI) อยู่ที่ 46.7 หดตัวต่อเนื่องเป็นเดือนที่ 12

ตัวเลขการจ้างงานที่อ่อนแอกว่าคาด ดัชนี PMI ภาคการผลิตและการบริการที่ปรับลดลงต่อเนื่อง รวมถึงแรงกดดันเงินเฟ้อที่ทยอยลดลง ชี้ให้เห็นว่าเศรษฐกิจสหรัฐมีแนวโน้มที่จะชะลอตัวแรงมากขึ้นในไตรมาส 4 ไปจนถึงปี 2567 จากผลกระทบของการใช้นโยบายการเงินตึงตัวตลอดระยะเวลาปีครึ่งที่ผ่านมา แม้ว่าเฟดยังเปิดโอกาสที่จะปรับขึ้นดอกเบี้ยได้อีกครั้งในการประชุมเดือนธันวาคม แต่วิจัยกรุงศรียังคงมุมมองเดิมว่าอัตราดอกเบี้ยนโยบายจะไม่สูงกว่าระดับ 5.25-5.50% เนื่องจากอัตราดอกเบี้ยแท้จริงอยู่ในระดับสูงนับตั้งแต่วิกฤตการเงินปี 2550 รวมถึงภาพรวมเศรษฐกิจและตลาดแรงงานของสหรัฐที่จะเผชิญกับการชะลอตัวมากขึ้นและยังเสี่ยงต่อภาวะถดถอยทางเศรษฐกิจในปี 2567

ญี่ปุ่น

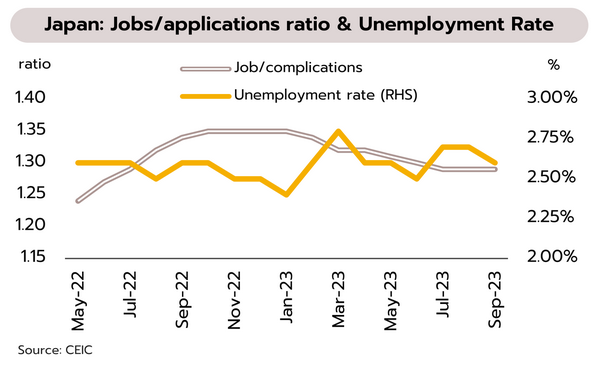

การส่งออกที่อ่อนแอและการชะลอตัวของค่าจ้างแรงงานคาดเป็นปัจจัยที่ทำให้ BOJ คงนโยบายผ่อนคลายทางการเงินต่อเนื่องจนถึงสิ้นปีนี้ ธนาคารกลางญี่ปุ่นคงอัตราดอกเบี้ยนโยบายระยะสั้นที่ -0.1% พร้อมกำหนดเพดานกรอบบนของอัตราผลตอบแทนพันธบัตรรัฐบาลอายุ 10 ปีตามมาตรการ YCC ที่ระดับ 1.0% จากเดิมที่ 0.5% และปรับเพิ่มคาดการณ์แนวโน้มอัตราเงินเฟ้อในปีงบประมาณ 2566 ขึ้นสู่ระดับ 2.8% จากเดิมที่ 2.5% นอกจากนี้ ในเดือนกันยายนอัตรา ส่วนของตำแหน่งงาน/จำนวนผู้สมัครงานอยู่ที่ 1.29 ส่วนอัตราการว่างงานอยู่ที่ 2.6% ลดลงจากเดือนก่อนที่ 2.7%

ในช่วงครึ่งหลังปี 2566 เศรษฐกิจญี่ปุ่นยังคงถูกกดดันจาก (i) รายได้แท้จริงที่ติดลบต่อเนื่องจากค่าจ้างแรงงานที่โตไม่ทันเงินเฟ้อซึ่งนำไปสู่การลดลงของกำลังซื้อภายในประเทศ (ii) การชะลอตัวของเศรษฐกิจคู่ค้าที่กดดันรายได้จากการส่งออก และ (iii) แรงส่งทางเศรษฐกิจที่ชะลอลงสะท้อนผ่านดัชนี PMI ภาคการผลิตที่หดตัวมากสุดในรอบ 8 เดือน รวมถึงดัชนี PMI ภาคบริการที่ชะลอลงมากสุดในรอบ 9 เดือน

อย่างไรก็ตาม สงครามระหว่างอิสราเอล-ฮามาส ที่มีโอกาสลุกลามและกลายเป็นความขัดแย้งในระดับภูมิภาคจนส่งผลให้ราคาของน้ำมันดิบมีแนวโน้มปรับเพิ่มสูงขึ้น อาจนำไปสู่จุดเปลี่ยนทิศทางของนโยบายการเงินเร็วกว่าที่ตลาดคาดและกระทบต่อเศรษฐกิจของญี่ปุ่นให้มีโอกาสหดตัวได้เนื่องจากสัดส่วนน้ำมันดิบที่ญี่ปุ่นนำเข้าจากตะวันออกกลางอยู่ที่ 95% ทั้งนี้ กรณีที่สงครามไม่บานปลาย วิจัยกรุงศรีประเมินว่า BOJ จะยังคงดำเนินนโยบายการ เงินแบบผ่อนคลายต่อเนื่อง ทั้งอัตราดอกเบี้ยที่อยู่ในระดับต่ำและการควบคุมเส้นอัตราผลตอบแทนพันธบัตรรัฐบาลในช่วงที่เหลือของปีนี้

จีน

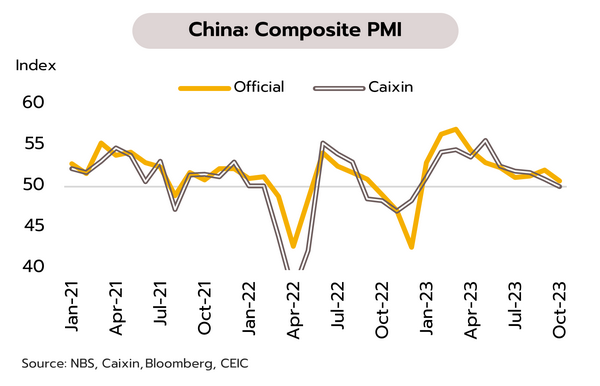

ภาพรวมกิจกรรมภาคการผลิตและบริการของจีนอ่อนแอสุดในรอบ 10 เดือน สะท้อนว่าเศรษฐกิจกำลังสูญเสียแรงส่งในการฟื้นตัว ในเดือนตุลาคม ทางการจีน (สำรวจธุรกิจรายใหญ่) รายงานดัชนี PMI ภาคการผลิตลดลงสู่ 49.5 จาก 50.2 ในเดือนกันยายน ส่วนดัชนี PMI ภาคบริการลดลงสู่ 50.6 จาก 51.7 ด้านภาคเอกชน (สำรวจธุรกิจรายกลางและเล็ก) รายงานดัชนี PMI ภาคการผลิตกลับมาหดตัว (ต่ำกว่า 50) เป็นครั้งแรกนับตั้งแต่เดือนกรกฎาคมที่ 49.5 จาก 50.6 ส่วนดัชนี PMI ภาคบริการขยับขึ้นเล็กน้อยสู่ 50.4 จากระดับต่ำสุดในรอบ 9 เดือนที่ 50.2 ผลบวกจากภาคท่องเที่ยว แต่ดัชนีฯย่อยด้านคำสั่งซื้อใหม่โตต่ำสุดตั้งแต่ต้นปีนี้ ด้านความเชื่อมั่นต่ำสุดในรอบ 3 ปีครึ่ง

กิจกรรมโดยรวมของภาคการผลิตและภาคบริการอ่อนแอสุดในรอบ 10 เดือน (Composite PMI ซึ่งรายงานโดยทางการและภาคเอกชนลดลงสู่ 50.7 และ 50.0 ตามลำดับ) กิจกรรมในภาคการผลิตกลับมาหดตัวอีกครั้ง ด้านคำสั่งซื้อใหม่ชี้ว่าความต้องการภายในประเทศชะงักงันหลังจากขยายตัวต่อเนื่องเพียง 2 เดือน ส่วนความต้องการจากต่างประเทศยังคงลดลง กิจกรรมในภาคก่อสร้างลดลงและต่ำกว่าค่าเฉลี่ยในช่วงก่อนโควิดปี 2562 (สะท้อนจาก PMI ภาคก่อสร้างลดลงสู่ 53.5 จาก 56.2 เทียบกับค่าเฉลี่ยปี 2562 ที่ 59.4)

สำหรับในภาคบริการที่รายงานจากทั้งทางการและภาคเอกชน พบว่าโดยเฉลี่ยลดลงสู่ระดับต่ำสุดในรอบ 10 เดือน ที่ 50.3 และต่ำกว่าค่าเฉลี่ยปี 2562 ที่ 52.8 ทั้งนี้ แม้จะมีมาตรการช่วยเหลือจากทางการ แต่เศรษฐกิจจีนกำลังสูญเสียแรงส่งจากการเปิดประเทศ และเผชิญการชะลอตัวของภาคส่งออก รวมทั้งวิกฤตในภาคอสังหาริมทรัพย์

เศรษฐกิจไทย

ภาคท่องเที่ยวที่ได้แรงหนุนจากมาตรการภาครัฐจะเป็นแรงขับเคลื่อนสำคัญของเศรษฐกิจในช่วงไตรมาสสุดท้าย มูลค่าทางการขยายมาตรการวีซ่าฟรีเพิ่มเติมแก่นักท่องเที่ยวอินเดียและไต้หวัน เพื่อหนุนนักท่องเที่ยวต่างชาติให้ได้ตามเป้า การประชุมคณะรัฐมนตรี (ค.ร.ม.) อนุมัติมาตรการวีซ่าฟรีเป็นการชั่วคราวกับอีก 2 ประเทศ ได้แก่ อินเดีย และไต้หวัน โดยจะสามารถพักอยู่ในไทยได้ 30 วัน มีผลบังคับใช้ 6 เดือน เริ่มตั้งแต่วันที่ 10 พฤศจิกายน 2566 ถึงวันที่ 10 พฤษภาคม 2567

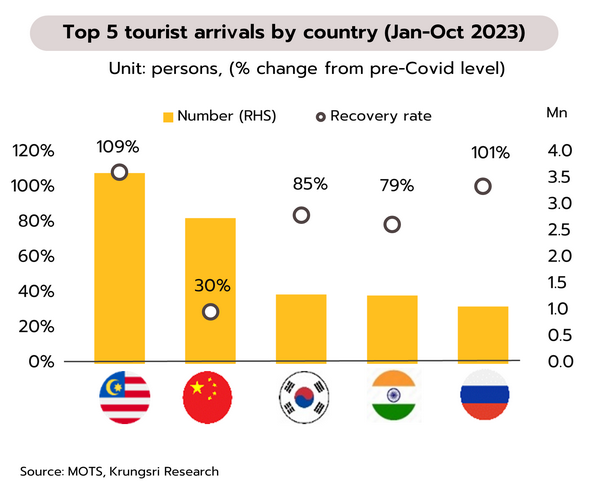

จากข้อมูลในช่วงตั้งแต่วันที่ 1 มกราคม ถึงวันที่ 29 ตุลาคม มีจำนวนนักท่องเที่ยวต่างชาติที่เดินทางเข้าประเทศไทยรวมทั้งสิ้นกว่า 22 ล้านคน โดยจำนวนนักท่องเที่ยวสูงสุด 5 อันดับแรก ได้แก่ มาเลเซีย จีน เกาหลีใต้ อินเดีย และรัสเซีย ซึ่งมีสัดส่วนราว 109%, 30%, 85%, 79%, และ 101% เมื่อเทียบกับช่วงก่อนเกิดโควิด ปี 2562

สำหรับมาตรการวีซ่าฟรีล่าสุดแก่นักท่องเที่ยวอินเดีย และไต้หวัน ทางการคาดว่าจะช่วยหนุนให้ภายในสิ้นปีนี้มีจำนวนนักท่องเที่ยวจากอินเดียอยู่ที่ 1.55 ล้านคน (จาก 1.3 ล้านคน ในช่วง 10 เดือนแรกของปี) และไต้หวัน 0.7 ล้านคน (จาก 0.52 ล้านคน ในช่วง 9 เดือนแรกของปี) ประกอบกับนโยบายวีซ่าฟรีกับกลุ่มนักท่องเที่ยวจากจีน คาซัคสถาน และรัสเซียทีมีผลบังคับใช้ก่อนหน้านี้ ทางการหวังว่าจะเป็นแรงผลักดันสำคัญต่อการบรรลุเป้าหมายภาพรวมอุตสาหกรรมท่องเที่ยวไทยในปี 2566 ด้วยการมีนักท่องเที่ยวต่างชาติรวม 28 ล้านคน (หรือคิดเป็นประมาณ 70% เมื่อเทียบกับปี 2562 หรือก่อนเกิดการระบาด) สร้างรายได้รวมประมาณ 2.3 ล้านล้านบาท

ภาคท่องเที่ยวและภาคส่งออกหนุนเศรษฐกิจเดือนกันยายนฟื้นต่อเนื่อง ส่งผลให้ภาพรวมไตรมาสสามปรับดีขึ้นจากไตรมาสก่อน ธปท.รายงานเศรษฐกิจเดือนกันยายนอยู่ในทิศทางฟื้นตัว ตามรายรับในภาคการท่องเที่ยว ประกอบกับมูลค่าการส่งออกสินค้าที่กลับมาขยายตัวได้เป็นเดือนแรกในรอบ 1 ปี (+1.0% YoY)

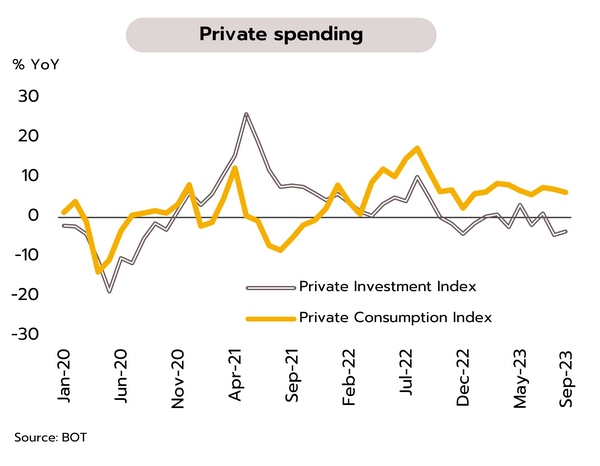

ขณะที่อุปสงค์ในประเทศชะลอลงบ้างหลังจากเร่งตัวไปในเดือนก่อน โดยการบริโภคภาคเอกชนชะลอลง (+6.3% vs +7.0% เดือนสิงหาคม) จากหมวดการใช้จ่ายสินค้าไม่คงทนและสินค้ากึ่งคงทนเป็นสำคัญ อย่างไรก็ตาม การใช้จ่ายในหมวดบริการยังคงเพิ่มขึ้นโดยเฉพาะในหมวดโรงแรมและภัตตาคาร ด้านการลงทุนภาคเอกชนหดตัวต่อเนื่อง (-3.6% vs -4.4%) โดยลดลงทั้งในหมวดเครื่องจักรและอุปกรณ์ และหมวดก่อสร้าง

เศรษฐกิจเดือนกันยายนปรับดีขึ้นตามการฟื้นตัวของภาคบริการและสัญญาณการฟื้นตัวของภาคส่งออก ส่งผลให้ภาพรวมของเศรษฐกิจในไตรมาส 3/2566 คาดว่าจะเติบโตได้จากไตรมาสก่อนหน้า สำหรับแนวโน้มในช่วงไตรมาสสุดท้ายคาดว่าเศรษฐกิจยังอยู่ในทิศทางฟื้นตัวแต่อาจยังไม่กระจายในทุกภาคส่วน โดยเฉพาะการลงทุนภาคเอกชนที่ยังอ่อนแอ ขณะที่ภาคส่งออกแม้ปรับดีขึ้นแต่ยังต้องติดตามความต่อเนื่องในการฟื้นตัว ท่ามกลางความเสี่ยงจากสถานการณ์ในตะวันออกกลางจากการสู้รบระหว่างอิสราเอลกับกลุ่มฮามาสซึ่งอาจกระทบต่อราคาพลังงานและอุปสงค์ของประเทศคู่ค้า

อย่างไรก็ตาม คาดว่าการบริโภคจะเติบโตได้ตามการจ้างงานและความเชื่อมั่นที่ปรับดีขึ้น รวมทั้งยังได้อานิสงส์ของมาตรการบรรเทาภาระค่าครองชีพจากการปรับลดค่าใช้จ่ายด้านพลังงาน ซึ่งล่าสุดขยายการปรับลดราคาน้ำมันเชื้อเพลิงในกลุ่มเบนซินเพิ่มเติม จากก่อนหน้าที่มีมาตรการปรับลดราคาน้ำมันดีเซลและค่าไฟฟ้า นอกจากนี้ ในส่วนของภาคท่องเที่ยวที่ทยอยฟื้นตัวยังได้แรงสนับสนุนเพิ่มเติมจากมาตรการวีซ่าฟรีชั่วคราวแก่นักท่องเที่ยวหลายประเทศเพิ่มมากขึ้น