17 ตุลาคม 2566 : วิจัยกรุงศรี ประเมินว่า เงินเฟ้อ และนโยบายการเงิน IMF ประเมินเศรษฐกิจโลกฟื้นตัวจากวิกฤต แต่การเติบโตของหลายประเทศมีแนวโน้มอ่อนแอลงในระยะข้างหน้า

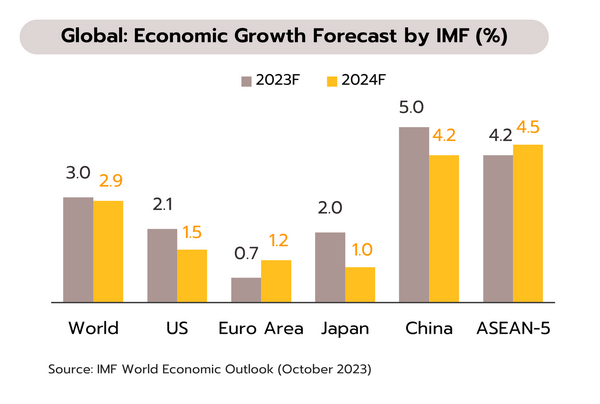

กองทุนการเงินระหว่างประเทศ (IMF) คงคาดการณ์การเติบโตของเศรษฐกิจโลกปี 2566 ที่ 3% แต่ปรับลดการคาดการณ์ปี 2567 ลงจากเดิม 3.0% เหลือ 2.9% แม้ว่า IMF ปรับเพิ่มคาดการณ์การเติบโตของเศรษฐกิจสหรัฐ ขึ้นอีก 0.3ppt ในปีนี้ และ 0.5ppt ในปีหน้า แต่คาดว่าเศรษฐกิจสหรัฐจะชะลอลงจาก 2.1% ในปี 2566 เหลือ 1.5% ในปี 2567 สำหรับเศรษฐกิจจีน คาดว่าจะชะลอลงจาก 5.0% ในปีนี้ เหลือ 4.2% ในปีหน้า ลดลงจากคาดการณ์เดิม 0.2ppt และ 0.3ppt ตามลำดับ

นอกจากนี้ IMF ยังปรับลดคาดการณ์การเติบโตของยูโรโซนลงเหลือ 0.7% ในปี 2566 และ 1.2% ในปี 2567 ซึ่งลดลงจากคาดการณ์เดิม.ที่ 0.9% และ 1.5% ตามลำดับ แม้ IMF ประเมินว่าเศรษฐกิจโลกฟื้นตัวจากวิกฤตโควิด-19 สงครามในยูเครน และวิกฤตพลังงาน แต่การเติบโตของโลกมีแนวโน้มอ่อนแอลงในปี 2567 ทั้งในภาพรวมและรายประเทศโดยเฉพาะในสหรัฐและจีน เนื่องจากบาดแผลของวิกฤตดังกล่าว ผนวกกับผลกระทบจากอัตราดอกเบี้ยที่สูงสุดในรอบกว่าทศวรรษในประเทศสำคัญของโลก รวมถึงความเสี่ยงจากวิกฤตอสังหาริมทรัพย์ในจีน และราคาสินค้าโภคภัณฑ์ที่ผันผวน

สหรัฐฯ

สำหรับประเด็นการสู้รบระหว่างอิสราเอสและฮามาส แม้ยังเร็วเกินไปที่จะประเมินว่าเหตุรุนแรงดังกล่าวจะกระทบเศรษฐกิจโลกเพียงใด แต่ IMF ระบุว่าหากสถานการณ์รุนแรงจนทำให้ต้นทุนราคาน้ำมันพุ่งสูงถึง 10% จะกระทบต่อการขยายตัวเศรษฐกิจโลกประมาณ 0.15% และทำให้อัตราเงินเฟ้อเพิ่มขึ้นประมาณ 0.4%

เบื้องต้นคาดสงครามอิสราเอล-ฮามาส ไม่กระทบต่อมุมมองดอกเบี้ยนโยบายของเฟดในไตรมาส 4 ในเดือนกันยายน ดัชนีผู้ผลิต (PPI) เพิ่มขึ้น 2.2% YoY จากเดือนก่อนหน้าที่ 2.0% ส่วนดัชนีราคาผู้ผลิตพื้นฐานเพิ่มขึ้น 2.7% YoY จากเดือนก่อนหน้าที่ 2.5%

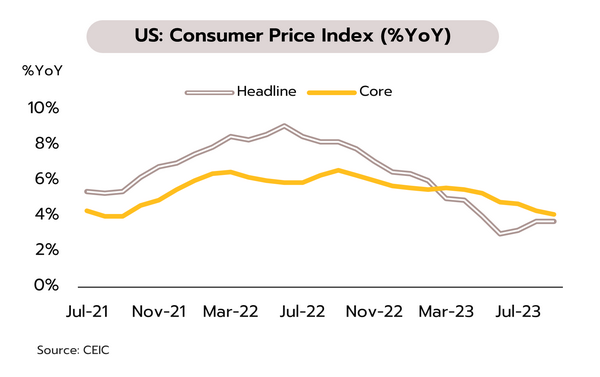

ขณะที่ดัชนีราคาผู้บริโภค (CPI) เพิ่มขึ้น 3.7% YoY ไม่เปลี่ยนแปลงเมื่อเทียบกับเดือนก่อนหน้า

อย่างไรก็ตาม ดัชนีราคาผู้บริโภคพื้นฐานเพิ่มขึ้น 4.1% YoY ชะลอลงจากเดือนก่อนหน้าที่ 4.3% นอกจากนี้ ในเดือนตุลาคม ดัชนีความเชื่อมั่นผู้บริโภคปรับตัวลงสู่ระดับ 63 ลดลงจากเดือนก่อนหน้าที่ 68.1 ทำระดับต่ำสุดนับตั้งแต่เดือนพฤษภาคม ภาวะสงครามระหว่างอิสราเอล-ฮามาส ส่งผลให้การคาดการณ์ทิศทางราคาพลังงานและอัตราดอกเบี้ยในไตรมาส 4 มีความไม่แน่นอนเพิ่มสูงขึ้น

ผลกระทบจะขึ้นอยู่กับขอบเขตของสงครามว่าจะอยู่ในวงจำกัดหรือขยายขอบเขตไปทั่วภูมิภาคของตะวันออกกลาง

จากการประเมินเบื้องต้นในกรณีที่ความขัดแย้งไม่ลุกลามคาดว่าราคาพลังงานมีแนวโน้มปรับขึ้นในกรอบจำกัดภายใต้เศรษฐกิจโลกที่อยู่ในทิศทางชะลอตัวซึ่งจะช่วยให้อัตราเงินเฟ้อคาดการณ์ยังอยู่ในกรอบประมาณการเดิมที่ 3.3% และ 2.5% ในปี 2566 และ 2567 ตามลำดับ เมื่อประกอบกับแรงกดดันเงินเฟ้อพื้นฐานที่ลดลงต่อเนื่อง

รวมถึงค่าจ้างเฉลี่ย ตลาดแรงงานที่ชะลอตัว วิจัยกรุงศรีจึงประเมินว่าธนาคารกลางสหรัฐ (เฟด) มีแนวโน้มที่จะคงอัตราดอกเบี้ยนโยบายไว้ที่ระดับ 5.25-5.50% อย่างน้อยจนถึงกลางปี 2567 เพื่อให้สอดคล้องกับสัญญาณการชะลอตัวทางเศรษฐกิจที่มีความชัดเจนมากขึ้น รวมถึงอัตราดอกเบี้ยแท้จริงที่เป็นบวกมากที่สุดนับตั้งแต่วิกฤตการเงินปี 2551

ญี่ปุ่น

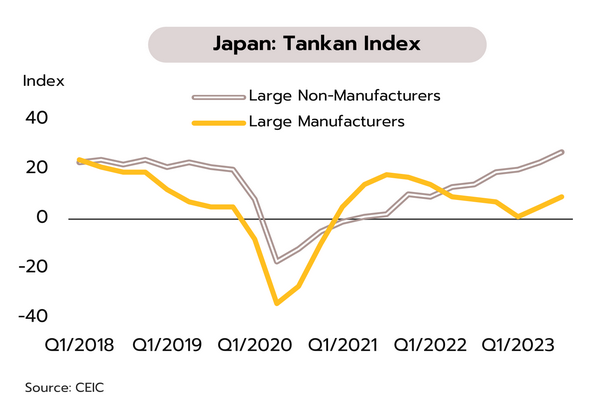

กรณีที่สงครามอิสราเอล-ฮามาส ไม่ลุกลาม แต่การชะลอตัวของเศรษฐกิจญี่ปุ่นอาจหนุนให้ BOJ คงนโยบายดอกเบี้ยต่ำต่อเนื่อง

ในเดือนสิงหาคม รายงานยอดคำสั่งซื้อสินค้าเครื่องจักร ปรับตัวลง -7.7% YoY และ - 0.5% MoM จากเดือนก่อนหน้าที่ -13.0% และ -1.1% ตามลำดับ นอกจากนี้ ในเดือนกันยายน ดัชนีราคาผู้ผลิต (PPI) เพิ่มขึ้น 2.0 % YoY ชะลอลงจากเดือนก่อนที่ 3.3% ขณะที่ปริมาณเงินตามความหมายแคบ (M2) เพิ่มขึ้น 2.4% YoY ชะลอลงมากที่สุดนับตั้งแต่เดือนพฤศจิกายน 2562

กรณีที่ความขัดแย้งไม่ลุกลามแต่เศรษฐกิจญี่ปุ่นจะยังมีแนวโน้มเติบโตต่ำจากการส่งออกที่อ่อนแอและการชะลอตัวของค่าจ้างแรงงานด้วยเหตุนี้วิจัยกรุงศรีประเมินว่าธนาคารกลางญี่ปุ่น (BOJ) จะยังคงดำเนินนโยบายการเงินแบบผ่อนคลายต่อเนื่องทั้งอัตราดอกเบี้ยที่อยู่ในระดับต่ำและการควบคุมเส้นอัตราผลตอบแทนพันธบัตรรัฐบาลจนกว่าเศรษฐกิจญี่ปุ่นจะสามารถบรรลุเป้าหมายอัตราเงินเฟ้อที่ระดับ 2.0% ในระยะยาว ซึ่งคาดว่าจะเกิดขึ้นในปี 2568 เป็นต้น

อย่างไรก็ตาม เนื่องจากสัดส่วนน้ำมันดิบที่ญี่ปุ่นนำเข้าจากตะวันออกกลางอยู่ที่ 95% หากกรณีที่สงครามอิสราเอล-ฮามาส มีการขยายขอบเขตไปสู่ภูมิภาคตะวันออกกลางจนส่งผลให้ราคาของน้ำมันดิบมีแนวโน้มปรับเพิ่มสูงขึ้นอาจนำไปสู่จุดเปลี่ยนทิศทางของนโยบายการเงินเร็วกว่าที่ตลาดคาดและกระทบต่อเศรษฐกิจของญี่ปุ่นให้มีโอกาสหดตัวได้ในช่วง 2-3 ไตรมาสข้างหน้า

เศรษฐกิจไทย

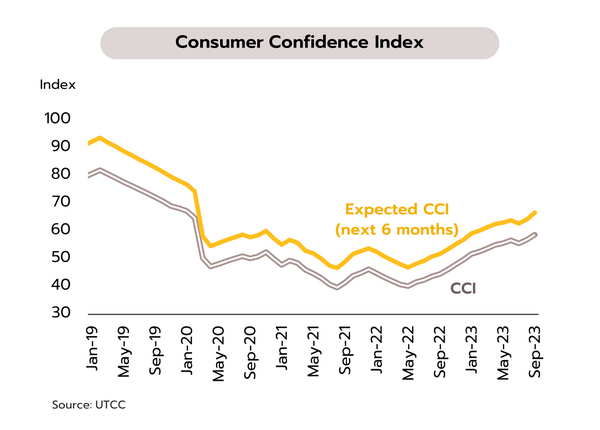

การบริโภคภาคเอกชนยังคงได้แรงหนุนจากนโยบายภาครัฐและความเชื่อมั่นที่ฟื้นต่อเนื่อง ขณะที่การลงทุนภาคเอกชนในปีนี้มีแนวโน้มฟื้นตัวช้ากว่า ความเชื่อมั่นผู้บริโภคปรับดีขึ้นต่อเนื่องในเดือนกันยายน ส่วนนโยบายดิจิทัลวอลเล็ตคาดว่าจะชัดเจนปลายเดือนตุลาคมนี้ ดัชนีความเชื่อมั่นผู้บริโภคเดือนกันยายนปรับขึ้นต่อเนื่องเป็นเดือนที่ 2 สู่ระดับสูงสุดในรอบ 42 เดือนที่ 58.7 จาก 56.9 ในเดือนสิงหาคม

ปัจจัยหนุนจากผู้บริโภคมีความเชื่อมั่นหลังจากมีการจัดตั้งรัฐบาลใหม่และได้มีมาตรการช่วยเหลือประชาชนเกี่ยวกับค่าใช้จ่ายด้านค่าไฟฟ้า และราคาน้ำมันดีเซล การพักหนี้เกษตรกรรายย่อย และมาตรการสนับสนุนภาคท่องเที่ยว การบริโภคภาคเอกชนในช่วงครึ่งหลังของปียังมีแนวโน้มเติบโตต่อเนื่องจากช่วงครึ่งแรกของปีที่ขยายตัวสูงกว่า 6.8% YoY ปัจจัยหนุนนอกจากมาตรการต่างๆ ของภาครัฐแล้ว ความเชื่อมั่นผู้บริโภคยังมีทิศทางทยอยปรับเพิ่มขึ้นต่อเนื่อง สะท้อนจากดัชนีความเชื่อมั่นฯ คาดการณ์ในอีก 6 เดือนข้างหน้าปรับตัวเพิ่มขึ้นสู่ 66.7 ซึ่งเป็นระดับสูงสุดนับตั้งแต่เดือนมีนาคม 2563 และเพิ่มขึ้นต่อเนื่องจาก 64.2 ในเดือนสิงหาคม

อย่างไรก็ตาม แม้ล่าสุดจะมีความคืบหน้าจากการจัดตั้งคณะกรรมการเพื่อขับเคลื่อนโครงการดิจิทัลวอลเล็ต 10,000 บาท แต่ยังต้องรอความชัดเจนในประเด็นต่างๆ เช่น เงื่อนไขและขอบเขต (รัศมี) ในการใช้จ่าย รวมถึงแหล่งที่มาของเงินที่ใช้ในโครงการและการบริหารจัดการหนี้ โดยทางรมช.คลังระบุแผนกำหนดการณ์เบื้องต้นว่าจะสามารถสรุปรายละเอียดทั้งหมดของโครงการได้ภายในเดือนตุลาคมนี้

การลงทุนภาคเอกชนยังเติบโตต่ำแม้มีสัญญาญเชิงบวกอยู่บ้างจากยอดขอรับส่งเสริมฯ ที่เพิ่มขึ้น สำนักงานคณะกรรมการส่งเสริมการลงทุน (BOI) รายงานในช่วง 8 เดือนแรกของปี 2566 (เดือนมกราคม-สิงหาคม) มีโครงการยื่นขอรับการส่งเสริมรวม 1,375 โครงการ เพิ่มขึ้น 33% YoY และมีมูลค่าเงินลงทุน 465,058 ล้านบาท เพิ่มขึ้น 47% ส่วนใหญ่เป็นการลงทุนในอุตสาหกรรมเครื่องใช้ไฟฟ้าและอิเล็กทรอนิกส์

รองลงมาเป็นอุตสาหกรรมเกษตรและแปรรูปอาหาร อุตสาหกรรมยานยนต์และชิ้นส่วน ด้านข้อมูลการออกบัตรส่งเสริม ซึ่งเป็นขั้นตอนที่ใกล้เคียงการลงทุนจริงมากที่สุด มีจำนวน 1,106 โครงการ เพิ่มขึ้น 17% เงินลงทุนรวม 288,708 ล้านบาท ใกล้เคียงกับปีก่อนถือเป็นสัญญาณบวกว่าจะมีเงินลงทุนจริงในอีก 1-2 ปีข้างหน้า เพื่อรองรับการเติบโตทางเศรษฐกิจที่คาดว่าจะฟื้นตัวเป็นลำดับ

การลงทุนภาคเอกชนในช่วงครึ่งแรกของปีนี้เติบโตเพียง 1.8% YoY

ขณะที่เครื่องชี้ล่าสุดจากดัชนีการลงทุนภาคเอกชนในช่วงเดือนกรกฏาคมถึงสิงหาคม ยังมีทิศทางฟื้นตัวไม่ชัดเจนโดยหดตัวที่ 1.1% แม้ส่วนหนึ่งของการลงทุนจะได้แรงหนุนจากการฟื้นตัวของกิจกรรมในประเทศและภาคท่องเที่ยวก็ตาม แต่ยังมีปัจจัยลบจากภาคส่งออกที่ยังอ่อนแอตามภาวะการค้าโลกและอุปสงค์ของประเทศคู่ค้าที่ชะลอตัว

ขณะที่ล่าสุดปัญหาความขัดแย้งทางภูมิรัฐศาสตร์ที่รุนแรงขึ้นในอิสราเอล ในเบื้องต้นหากสถานการณ์ไม่ลุกลามรุนแรงคาดว่าจะมีผลกระทบทางตรงต่อการส่งออกของไทย ค่อนข้างจำกัด เนื่องจากอิสราเอลนับเป็นประเทศคู่ค้าลำดับที่ 40 ของไทย ในช่วง 8 เดือนแรกของปีนี้ไทยมีมูลค่าการส่งออกไปอิสราเอลอยู่ที่ 546 ล้านดอลลาร์ (หรือคิดเป็น 0.3% ของมูลค่าการส่งออกรวม) ขยายตัว 12.6% YoY

โดยสินค้าส่งออกสำคัญ อาทิ รถยนต์ อุปกรณ์และส่วนประกอบ อัญมณีและเครื่องประดับ และอาหารทะเลกระป๋องและแปรรูป

ด้านการนำเข้าจากอิสราเอลมีมูลค่า 311 ล้านดอลลาร์ (0.2% ของมูลค่าการนำเข้ารวม) หดตัว 14.2% สินค้านำเข้าสำคัญ อาทิ

เครื่องเพชรพลอย อัญมณี เงินแท่งและทองคำ ปุ๋ยและยากำจัดศัตรูพืช และเครื่องจักรไฟฟ้าและส่วนประกอบ อย่างไรก็ตาม

สถานการณ์ความขัดแย้งระหว่างอิสราเอล-ฮามาสยังมีความไม่แน่นอนสูงและยังไม่สามารถปฏิเสธโอกาสที่จะเกิดสถานการณ์เลว

ร้าย ซึ่งอาจเพิ่มความเสี่ยงต่อภาคการค้า การลงทุนและต้นทุนการผลิตผ่านปัญหาด้านการขนส่งและการพุ่งขึ้นของราคาน้ำมันในตลาดโลก