18 กันยายา 2565. : สมาคมประกันวินาศภัยไทย จัดเสวนาพิเศษร่วมกับคณะกรรมการบริหารสมาคมฯ ในประเด็นของโอกาส ความท้าทาย ตลอดจนสิ่งที่ธุรกิจประกันวินาศภัยจะต้องเตรียมความพร้อม เพื่อรองรับการเปลี่ยนแปลงที่กำลังจะเกิดขึ้นและส่งผลกระทบต่อการประกอบธุรกิจด้วย โดยคณะกรรมการบริหารสมาคมฯ ได้นำเสนอประเด็นต่างๆ ที่น่าสนใจโดยสรุป ดังนี้

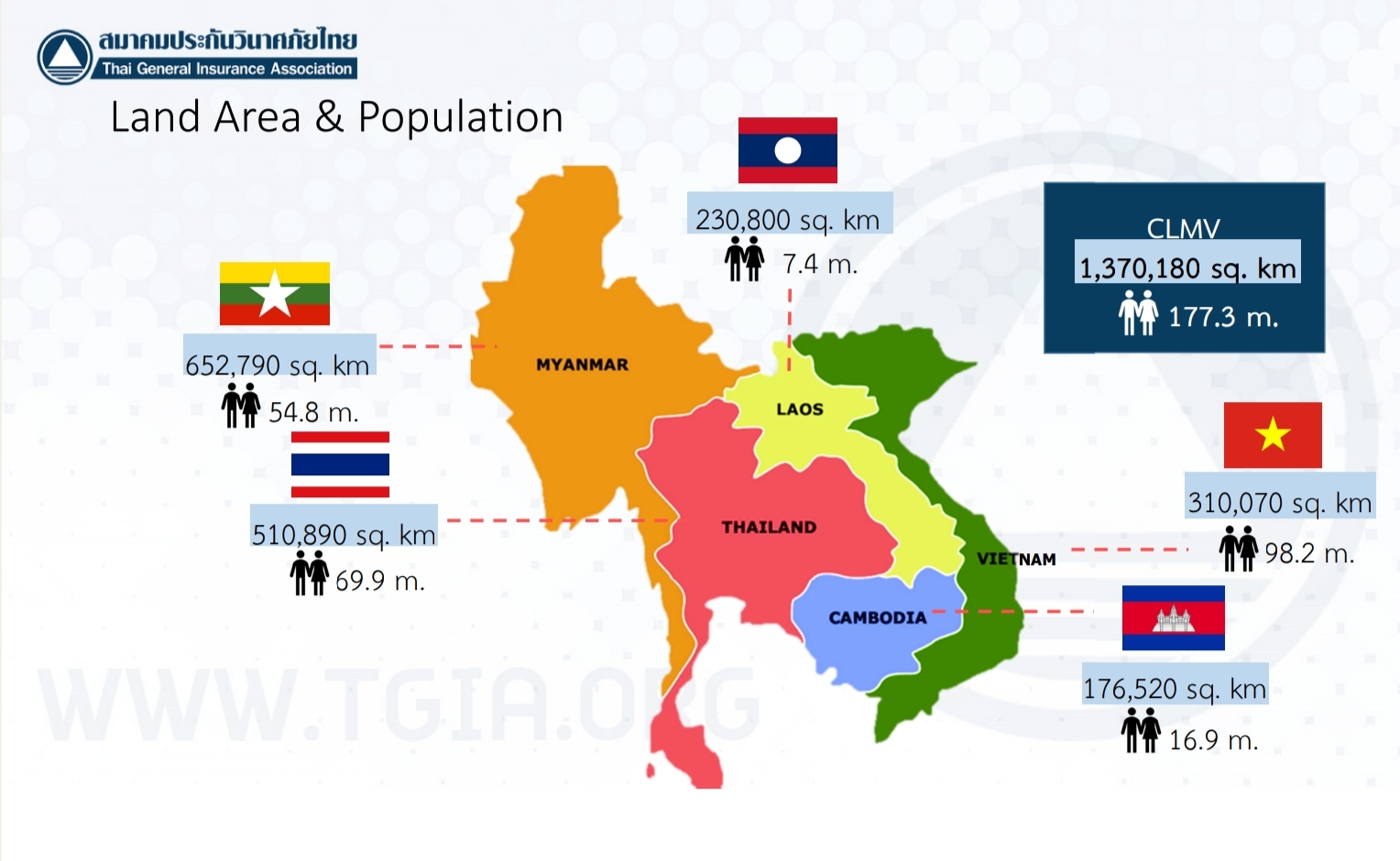

นายโอฬาร วงศ์สุรพิเชษฐ์ เลขาธิการ สมาคมประกันวินาศภัยไทย กล่าวถึงประเด็นเรื่อง โอกาสของของธุรกิจประกันวินาศภัยใน CLMV ว่า CLMV หรือกลุ่มอาเซียนในเขตภูมิภาคลุ่มน้ำโขง ซึ่งได้แก่ ประเทศกัมพูชา (Cambodia) สปป.ลาว (Lao PDR) เมียนมา (Myanmar) และเวียดนาม (Vietnam) นับเป็นกลุ่มประเทศที่ได้รับความสนใจในการเข้าไปลงทุนของต่างประเทศ รวมถึงไทย

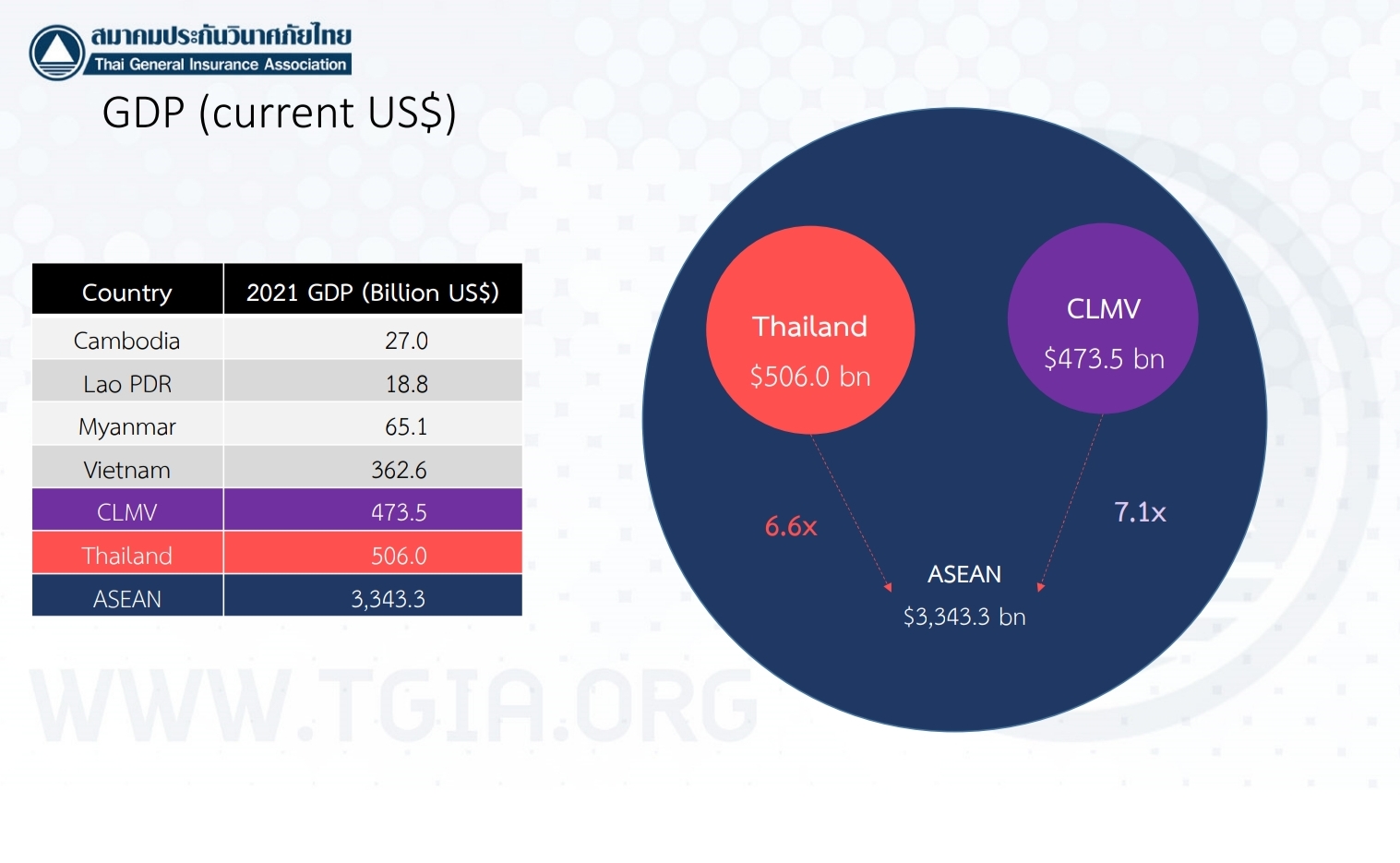

เนื่องจากมีขนาดตลาดที่ใหญ่โดยมีประชากรรวมกันถึง 177 ล้านคนและมี GDP รวมกัน 4.74 แสนล้านดอลลาร์สหรัฐ ซึ่งขนาดเศรษฐกิจโดยรวมใกล้เคียงกับไทยแต่มีประชากรมากกว่าไทยถึง 100 ล้านคน หรือ 1.5 เท่า พร้อมกันนั้น เศรษฐกิจของ CLMV ยังมีการเติบโตที่สูงอย่างต่อเนื่อง โดยช่วงก่อนการระบาดของ COVID-19 ทุกประเทศใน CLMV มีอัตราการเติบโตเฉลี่ยสูงถึงร้อยละ 6-7 ต่อปี และหดตัวลงในช่วงการระบาดของ COVID-19

อย่างไรก็ตาม มีการคาดการณ์จาก World Bank ว่า เศรษฐกิจของ CLMV จะกลับมาฟื้นตัวได้อย่างรวดเร็ว ในขณะที่ไทยเติบโตเฉลี่ยในระดับที่ต่ำคือ ร้อยละ 3 ต่อปี จากการที่เศรษฐกิจของ CLMV มีการเติบโตที่สูงและประชากรเข้าสู่ชนชั้นกลางมากขึ้น ส่งผลให้ในปัจจุบัน CLMV ได้เข้าสู่กลุ่มประเทศที่มีรายได้ปานกลางในระดับล่าง (Lower-middle income countries: 1,086-4,255 ดอลลาร์สหรัฐ) แล้ว และในไม่ช้า เวียดนามมีแนวโน้มที่จะเลื่อนขึ้นไปเป็นประเทศที่มีรายได้ปานกลางในระดับสูง (Upper-middle income countries) เช่นเดียวกับไทยที่อยู่ในกลุ่มนี้ตั้งแต่ปี 2010

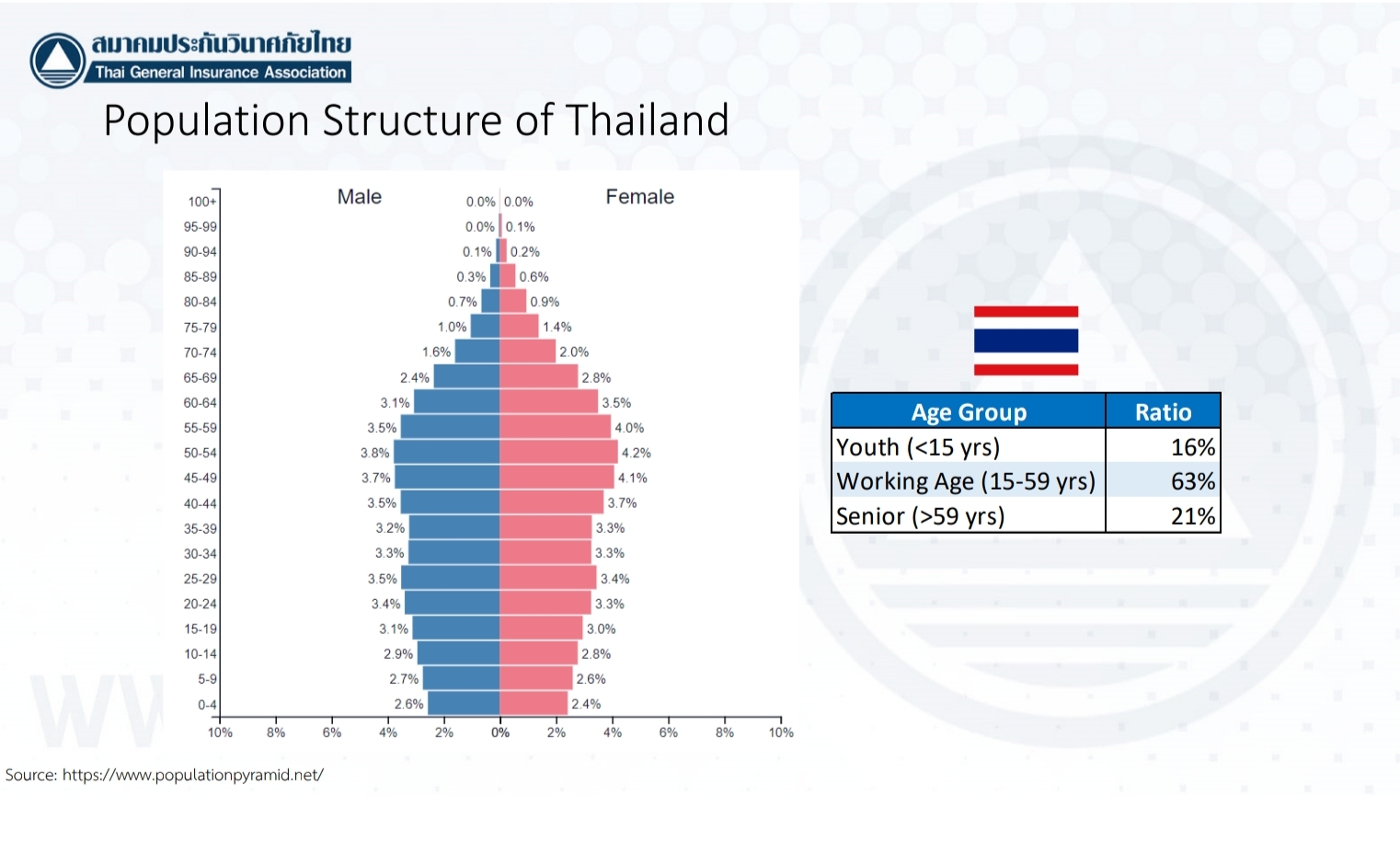

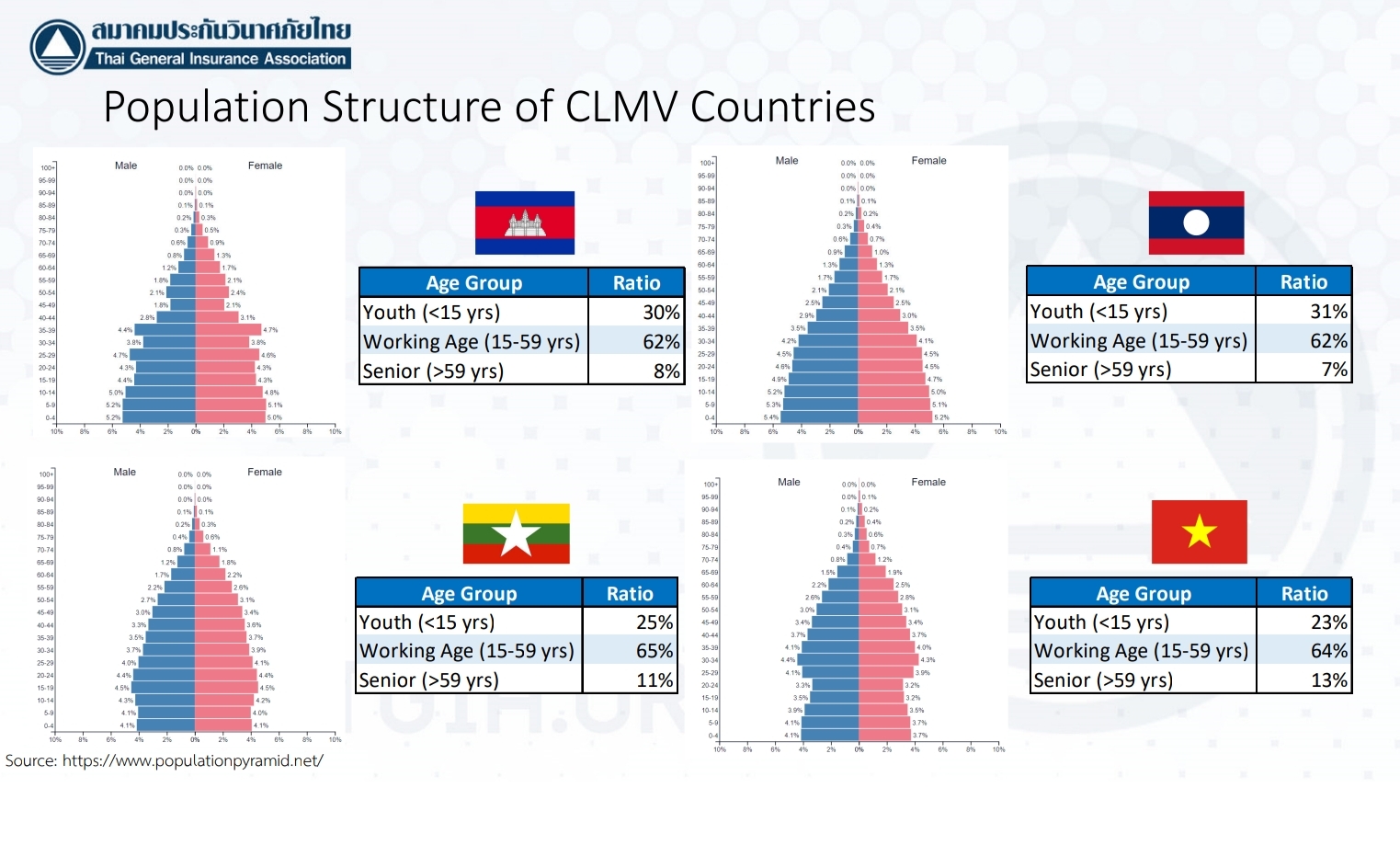

ยิ่งไปกว่านั้น ประชากรส่วนใหญ่ของ CLMV ยังอยู่ในช่วงวัยทำงานและเยาวชนที่พร้อมจะเป็นกำลังสำคัญในการพัฒนาประเทศในระยะยาว ซึ่งแตกต่างจากไทยที่เข้าสู่สังคมผู้สูงอายุอย่างสมบูรณ์แล้วตั้งแต่ปี 2022 ที่ในอนาคตจะต้องมีการพึ่งพิงวัยแรงงานอย่างมาก ส่งผลให้เม็ดเงินจำนวนมากจากต่างประเทศ รวมถึงไทยได้หลั่งไหลเข้าไปลงทุนใน CLMV

ปัจจุบันธุรกิจของไทยได้เข้าไปลงทุนใน CLMV เป็นจำนวนมาก จากข้อมูลของตลาดหลักทรัพย์แห่งประเทศไทย พบว่า มีบริษัทขนาดใหญ่จำนวน 59 รายได้เข้าไปประกอบธุรกิจใน CLMV เป็นที่เรียบร้อยแล้ว และยังคงมีธุรกิจอีกจำนวนมากที่กำลังจะเข้าไปลงทุนอย่างต่อเนื่อง ไม่เว้นแม้กระทั่งธุรกิจประกันภัย ในปัจจุบันมีบริษัทประกันภัย ประกันชีวิต และประกันภัยต่อของไทยเข้าไปประกอบธุรกิจใน CLMV รวมกันแล้วไม่น้อยกว่า 12 บริษัท

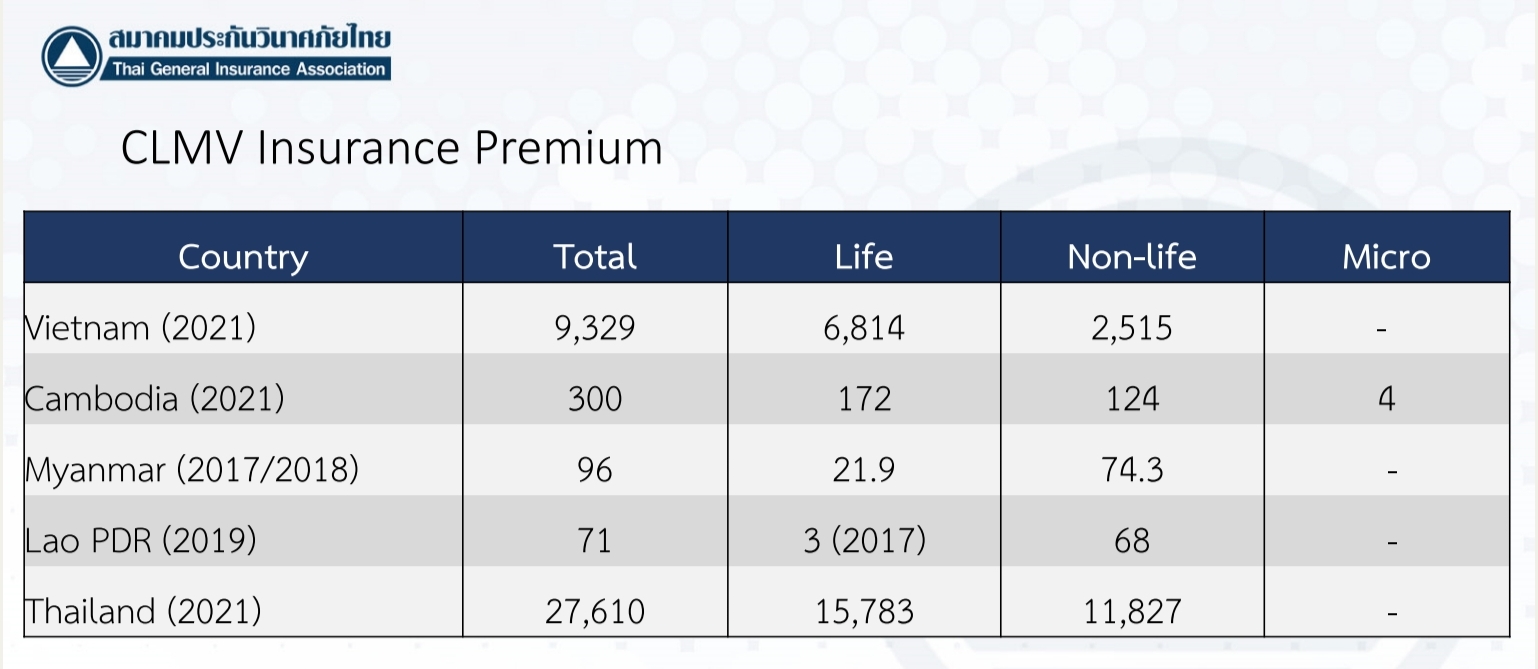

ธุรกิจประกันภัยของ CLMV มีมูลค่า 9,796 ล้านดอลลาร์สหรัฐหรือประมาณ 1 ใน 3 ของขนาดตลาดของไทย เมื่อวัดจากเบี้ยประกันภัยรับโดยตรง โดยเวียดนามเป็นตลาดที่ใหญ่ที่สุดของ CLMV ซึ่งมีเบี้ยประกันภัยรับโดยตรงร้อยละ 95 ของเบี้ยทั้งหมด ถึงแม้ว่า Insurance penetration ของ CLMV จะอยู่ในระดับที่ค่อนข้างน้อยโดยอยู่ในช่วงร้อยละ 0.4 – 2.6 เมื่อเทียบกับไทยที่อยู่ในระดับร้อยละ 5.5 แต่เมื่อพิจารณาถึงศักยภาพทางเศรษฐกิจที่สูง ความพร้อมเข้าสู่วัยแรงงานของประชากร การมีรายได้มากขึ้นของประชากร การเข้าสู่สังคมชนชั้นกลาง และการพัฒนาเป็นเมืองมากขึ้นของ CLMV สามารถแสดงให้เห็นได้ว่า ธุรกิจประกันภัยของ CLMV มีอนาคตที่สดใส และมีศักยภาพที่จะขยายตัวได้อีกมาก

พร้อมกันนั้น เมื่อพิจารณาจากมูลค่าเบี้ยประกันภัยต่อประชากรของประเทศ CLMV เปรียบเทียบกับไทย พบว่า ตลาดประกันภัยของไทยมีความก้าวหน้ากว่าตลาด CLMV มาก ทั้งในแง่ของผลิตภัณฑ์และบริการที่เกี่ยวข้องกับการประกันภัย ซึ่งเป็นโอกาสของธุรกิจประกันภัยไทยที่จะเข้าไปดำเนินธุรกิจใน CLMV เนื่องจาก

1) ตลาด CLMV มีประชากรจำนวนมากและมีกำลังซื้อที่สูงขึ้น

2) ประชากรของ CLMV มีความคุ้นเคยกับสินค้าและบริการของไทยอยู่แล้ว รวมถึงธุรกิจประกันภัยของไทยยังมีความเข้าใจความเป็น CLMV ในระดับที่ค่อนข้างสูง หากนำผลิตภัณฑ์ประกันภัยและบริการของไทยเข้าสู่ตลาด CLMV คาดว่าจะตรงต่อความต้องการและเป็นที่ถูกใจของผู้บริโภคชาว CLMV

3) ไทยเป็น Medical Hub ของ AEC และ CLMV จึงเป็นสิ่งที่ดึงดูดให้ประชากร CLMV ที่มีกำลังซื้อสูงมีความต้องการที่จะเข้ามารักษาในไทย หากมีผลิตภัณฑ์ประกันสุขภาพรวมถึงบริการทางด้านสุขภาพที่ขายประชากรกลุ่มนี้ คาดว่าจะได้รับการตอบรับเป็นอย่างดี

4) ผลิตภัณฑ์ประกันภัยและบริการของธุรกิจประกันภัยของไทยมีการพัฒนาทางด้านการประกันภัยมาอย่างยาวนาน และมีการนำเทคโนโลยีมาใช้จนเห็นผลแล้ว จะเป็นสิ่งที่สร้างความได้เปรียบให้กับบริษัทประกันภัยของไทยที่ไปประกอบธุรกิจใน CLMV ให้สามารถออกผลิตภัณฑ์สู่ตลาด CLMV ได้อย่างรวดเร็วและสามารถแข่งขันกับบริษัทประกันภัยใน CLMV ได้

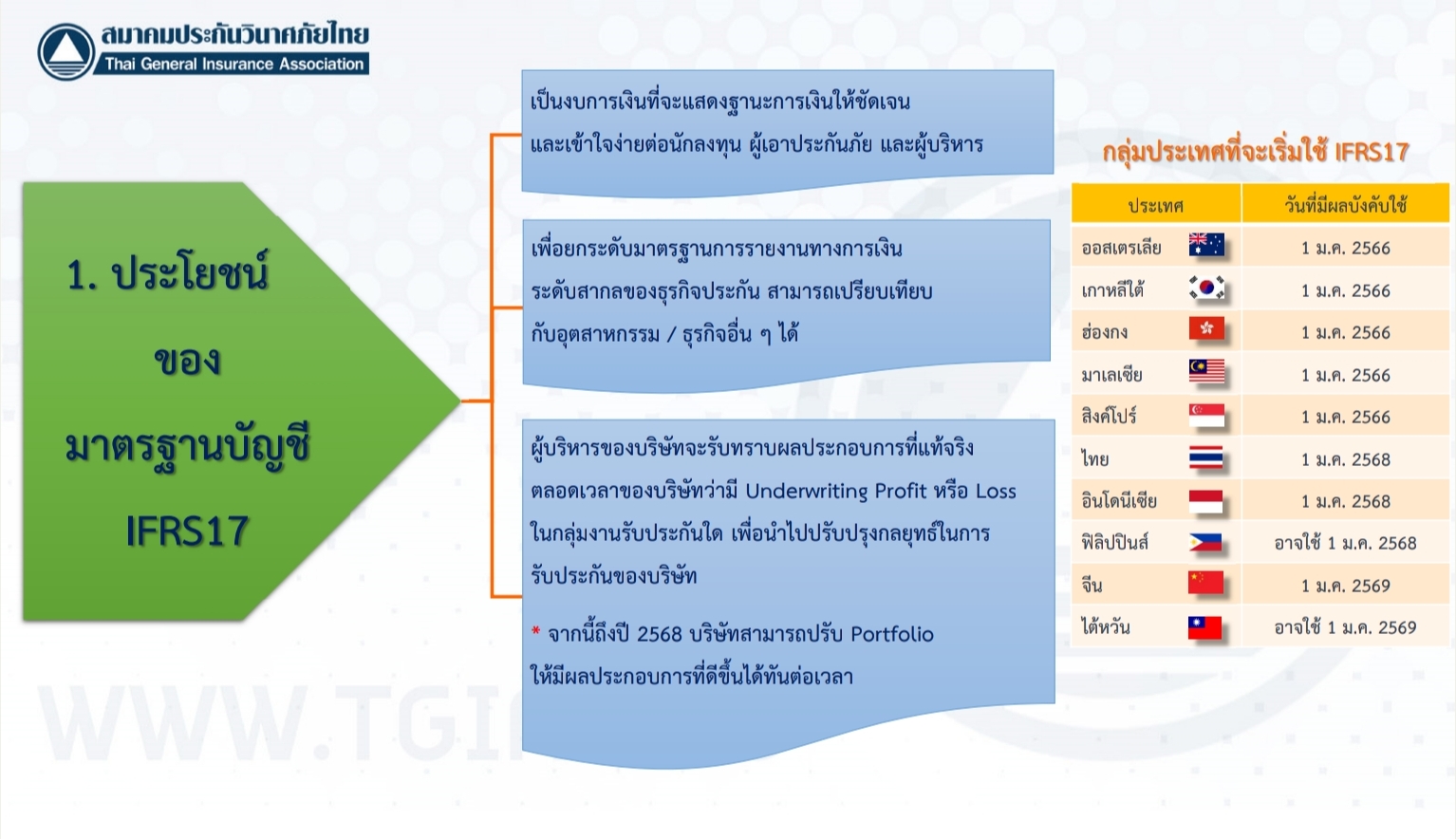

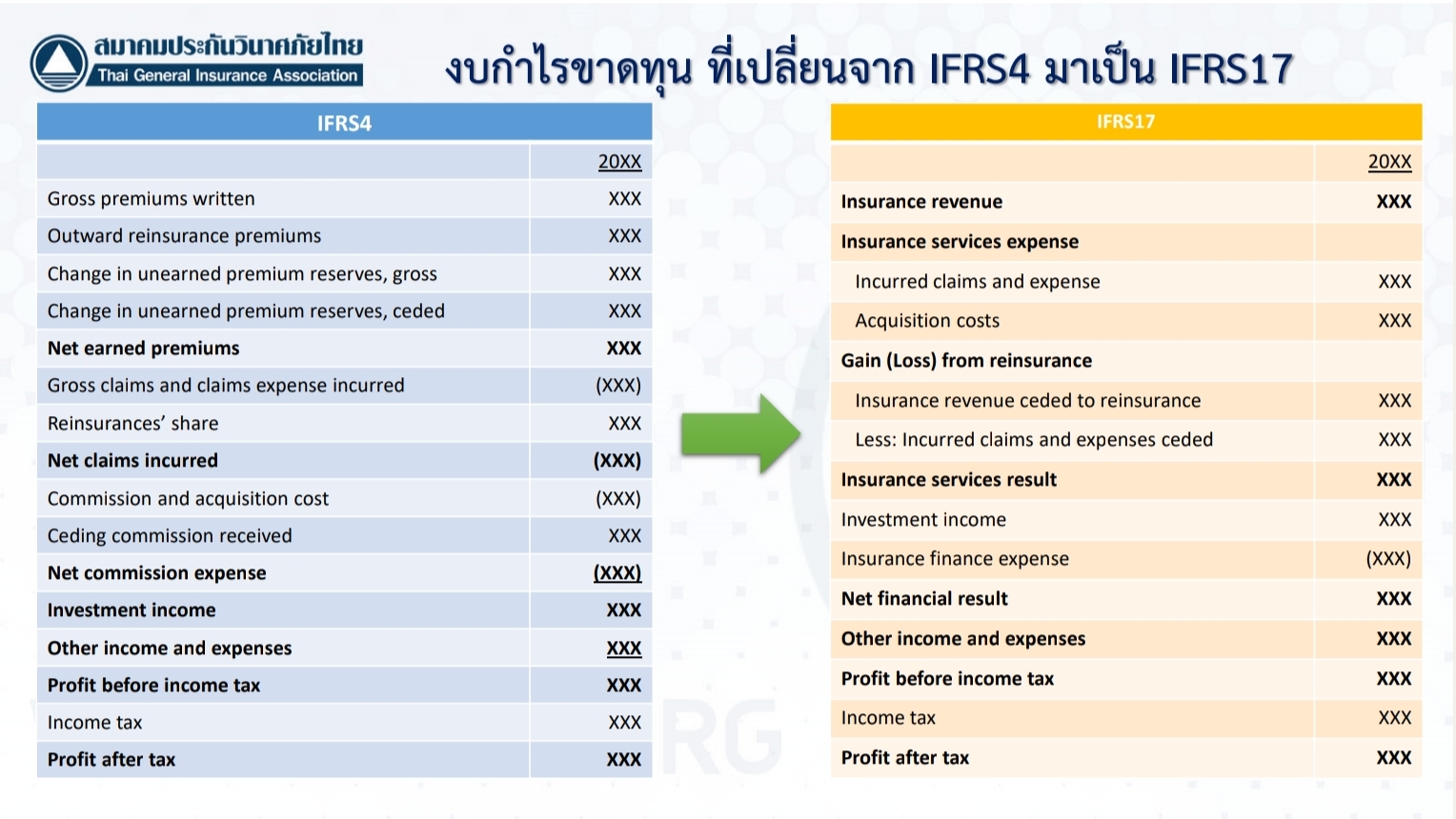

นายพีระพัฒน์ เมฆสิงห์วี ประธานคณะกรรมการการบัญชี-การเงิน และการลงทุน กล่าวถึงประเด็นเรื่อง การเตรียมความพร้อมของธุรกิจประกันวินาศภัยสำหรับ มาตรฐานบัญชี IFRS17 เรื่อง สัญญาประกันภัย ว่า จะเริ่มมีผลบังคับใช้ตั้งแต่วันที่ 1 มกราคม 2568 โดยธุรกิจประกันวินาศภัยไทยจะต้องเริ่มนำมาตรฐานการรายงานทางการเงิน IFRS17 นี้มาใช้อย่างเป็นทางการ ซึ่งจะเป็นประโยชน์ต่อธุรกิจประกันวินาศภัยไทยในแง่ที่เป็นงบการเงินที่แสดงฐานะการเงินได้ชัดเจนและเข้าใจง่ายต่อนักลงทุน ผู้เอาประกันภัย และผู้บริหาร เพื่อยกระดับมาตรฐานการรายงานทางการเงินระดับสากลของธุรกิจประกันวินาศภัยไทย สามารถเปรียบเทียบกับอุตสาหกรรมและธุรกิจอื่น ๆ ได้

ตลอดจนผู้บริหารของบริษัทจะรับทราบผลประกอบการที่แท้จริงตลอดเวลาของบริษัทว่ามี Underwriting Profit หรือ Loss ในกลุ่มงานรับประกันใด เพื่อนำไปปรับปรุงกลยุทธ์ในการรับประกันของบริษัท

ในส่วนของการเตรียมความพร้อมในเรื่อง IFRS17 ให้กับบริษัทสมาชิกนั้น ทางคณะกรรมการการบัญชี-การเงิน และการลงทุน สมาคมประกันวินาศภัยไทย ได้ดำเนินการจัดอบรมหลักสูตรมาตรฐานการรายงานทางการเงิน IFRS17 เรื่อง สัญญาประกันภัย เพื่อเจาะลึกในเรื่องสำคัญ ๆ ตามขั้นตอน ในการนำมาตรฐาน IFRS17 มาปฏิบัติใช้

มีการจัดจ้าง บริษัทที่ปรึกษาเพื่อศึกษาผลกระทบทางด้านการเงิน และเตรียมความพร้อมในการนำมาตรฐาน IFRS17 มาใช้ จัดหาบริษัท Vendor มานำเสนอการใช้งานโปรแกรมภายใต้มาตรฐาน IFRS17 ให้กับบริษัทสมาชิก รวมถึงจัดทำแนวปฏิบัติสำหรับมาตรฐาน IFRS17 (IFRS17 Guidelines) พร้อมทั้งจัดอบรมเพื่อชี้แจงแนวปฏิบัติ (IFRS17 Guidelines) ให้กับบริษัทสมาชิก

สำหรับสิ่งที่ทางคณะกรรมการฯ วางแผนที่จะดำเนินการต่อเพื่อเตรียมความพร้อมในเรื่อง IFRS17 ให้กับบริษัทสมาชิก คือ การจัดอบรมหลักสูตรนักคณิตศาสตร์ประกันภัยเกี่ยวกับ IFRS17 เพื่อเตรียมความพร้อมทางด้านบุคลากร ทั้งนักคณิตศาสตร์ นักบัญชี และนักบริหารความเสี่ยง ให้ได้ถึง 200 คน ในอีก 2 ปีข้างหน้า ก่อนที่มาตรฐาน IFRS17 จะมีผลบังคับใช้ ตลอดจนการจัดจ้างบริษัทที่ปรึกษาเพื่อศึกษาผลกระทบ และเตรียมความพร้อมทางด้านภาษีอากร ในการนำมาตรฐาน IFRS17 มาใช้

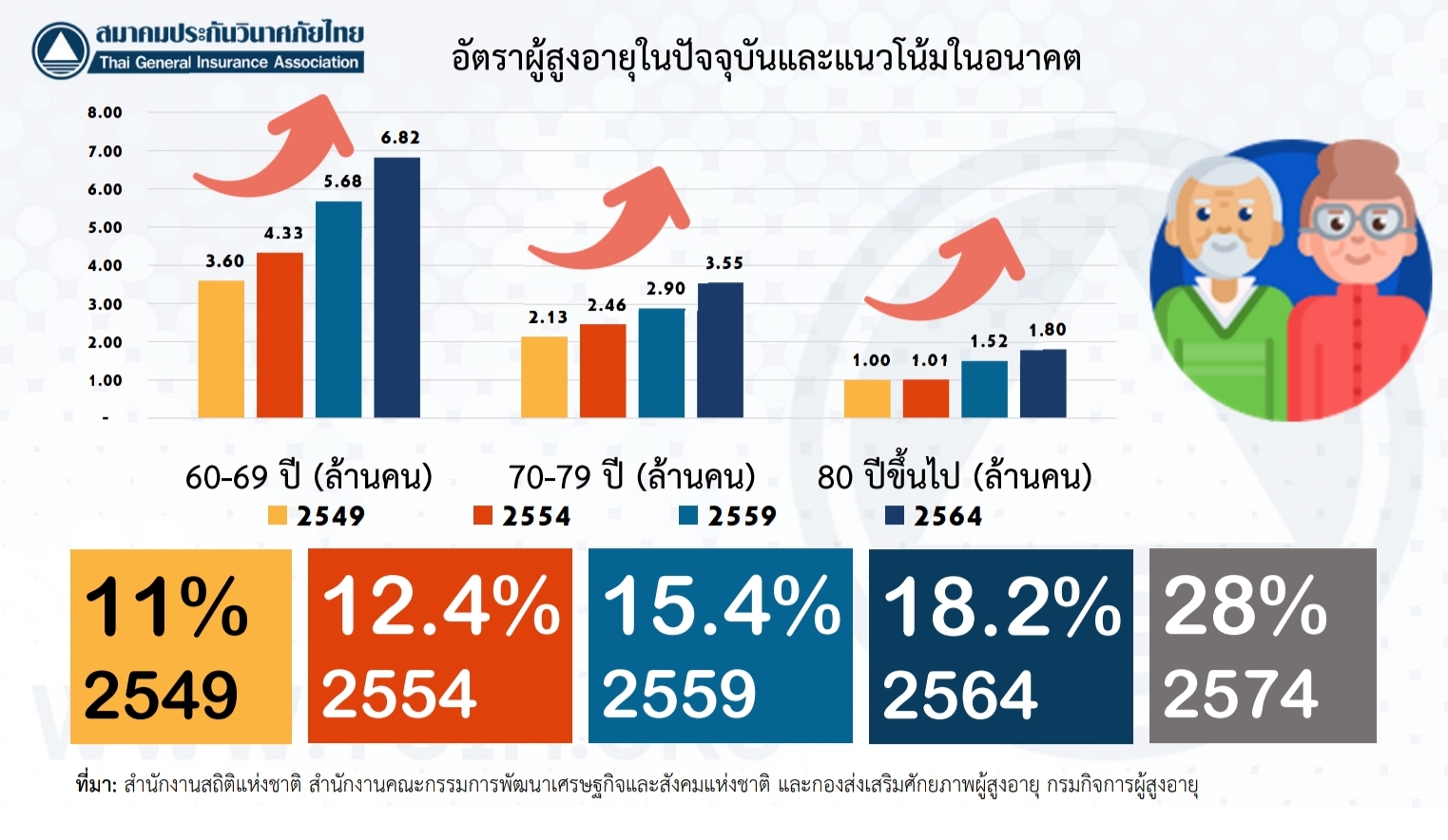

นายปิยะพัฒน์ วนอุกฤษฏ์ ประธานคณะกรรมการประกันภัยอุบัติเหตุและสุขภาพ กล่าวถึงประเด็นเรื่อง โอกาสและความท้าทายธุรกิจประกันสุขภาพผู้สูงอายุ ว่า “ผู้สูงอายุ” ตามพระราชบัญญัติผู้สูงอายุ พ.ศ. 2546 หมายถึง บุคคลซึ่งมีอายุเกินกว่าหกสิบปีบริบูรณ์ขึ้นไปและมีสัญชาติไทย จากนิยามดังกล่าวประชากรผู้สูงอายุไทย โดยข้อมูลของกรมกิจการผู้สูงอายุ พบว่า ปัจจุบันมีจำนวนผู้สูงอายุถึง 12.1 ล้านคน คิดเป็นร้อยละ 18 ของประชากรทั้งหมด และสังคมไทยจะเป็นสังคมสูงอายุอย่างสมบูรณ์ภายในปี 2565 นี้

เท่ากับว่าประเทศไทยใช้เวลาตั้งแต่เริ่มเป็นสังคมสูงอายุในปี 2548 ที่มีจำนวนผู้สูงอายุเกินร้อยละ 10 ของจำนวนประชากรทั้งหมดที่มีอายุ 60 ปีขึ้นไปโดยใช้เวลาเพียง 17 ปี และมีแนวโน้มที่จะเพิ่มขึ้นอย่างต่อเนื่องในอนาคต โดยคาดการณ์ในปี 2574 ประเทศไทยจะเข้าสู่ สังคมผู้สูงอายุระดับสุดยอด คือ มีอัตราส่วนของผู้สูงอายุมากกว่าร้อยละ 28 ของประชากรทั้งหมด

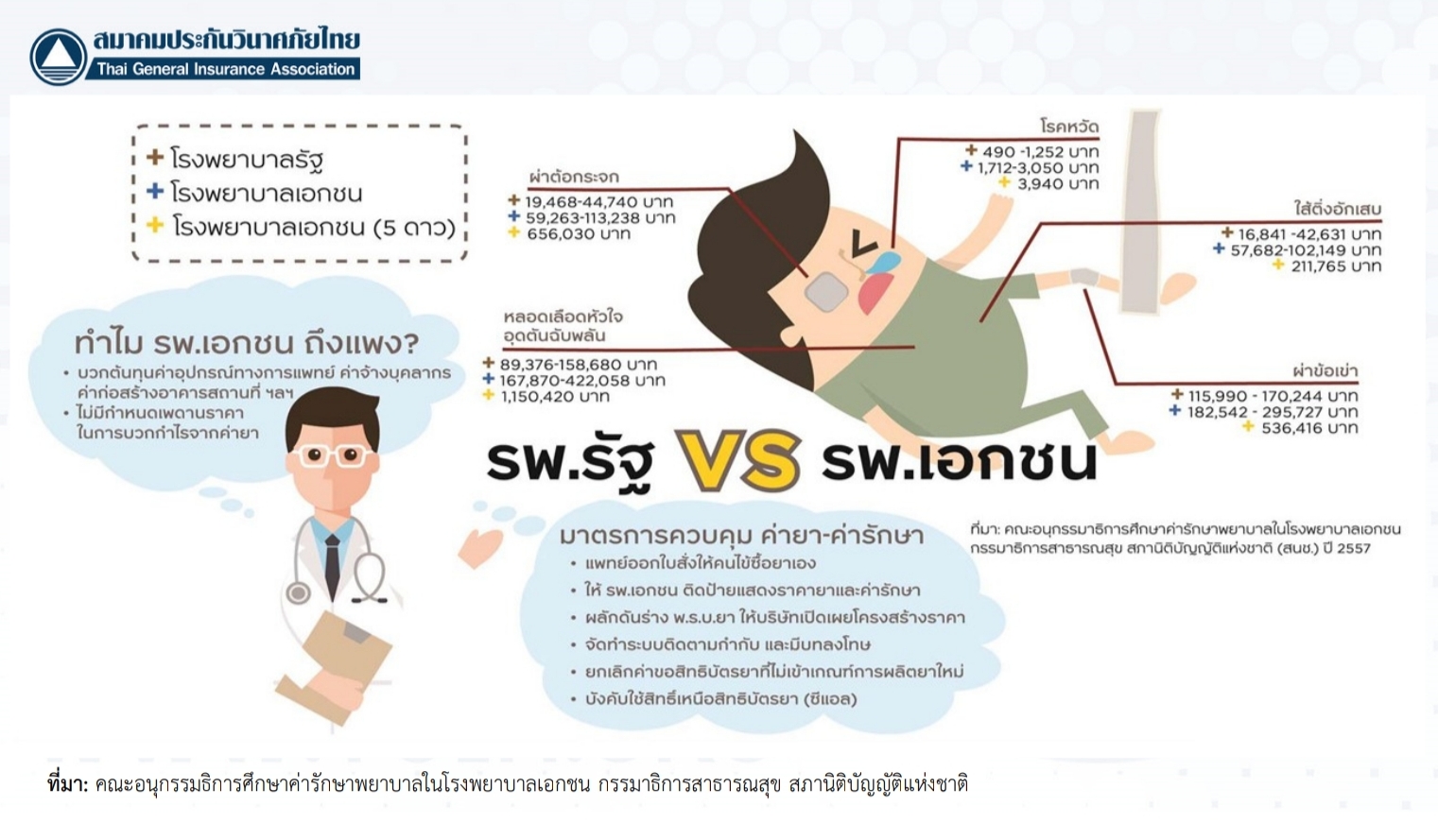

เมื่ออายุมากขึ้นปัญหาสุขภาพย่อมเสื่อมถอยและอ่อนแอลงอย่างเลี่ยงไม่ได้ ซึ่งโรคและปัญหาสุขภาพที่พบบ่อยในผู้สูงอายุ แบ่งออกได้ 2 กลุ่ม คือ

กลุ่มที่ 1 กลุ่มโรคทั่วไป ได้แก่ โรคไม่ติดต่อเรื้อรัง (Non-communicable diseases: NCDs) ที่สำคัญได้แก่ โรคหลอดเลือดสมองและโรคหัวใจ โรคเบาหวาน โรคมะเร็ง และโรคปอดเรื่อรัง ซึ่งมีแนวโน้มเพิ่มขึ้นทุกปีจนถึงปัจจุบัน โดยมีสาเหตุจากพฤติกรรมร่วมจาก 4 ปัจจัย ได้แก่ สูบบุหรี่ ดื่มสุรา บริโภคอาหารไม่เหมาะสม และขาดการออกกำลังกาย รวมถึงปัจจัยเสี่ยงด้านการเปลี่ยนแปลง ได้แก่ ความดันโลหิตสูง น้ำตาลในเลือดสูง น้ำหนักเกินและโรคอ้วน และไขมันในเลือดสูง ส่งผลให้เกิดโรคที่สำคัญ ได้แก่ โรคความดันโลหิตสูง โรคหัวใจขาดเลือด โรคหลอดเลือดสมองใหญ่ อัมพฤกษ์ อัมพาต และโรคเบาหวาน

โดยอัตราการเสียชีวิตจากการเจ็บป่วยฉุกเฉินต่อประชากรแสนคนของประชากรทุกช่วงวัยด้วยโรคหลอดเลือดสมองเพิ่มขึ้นจาก 43.3 ราย ในปี 2558 เป็น 53.3 ราย ในปี 2562 และโรคหัวใจขาดเลือดเพิ่มขึ้น จาก 29.9 ราย ในปี 2558 เป็น 31.4 ราย ในปี 2562 และการเสียชีวิตจากการเจ็บป่วยฉุกเฉินผู้สูงอายุ 85 ปีขึ้นไป เป็นช่วงอายุที่มีการเจ็บป่วยฉุกเฉินสูงที่สุด รองลงมา คือ ช่วงอายุ 75-84 ปี และช่วงอายุ 65-74 ปี ตามลำดับ

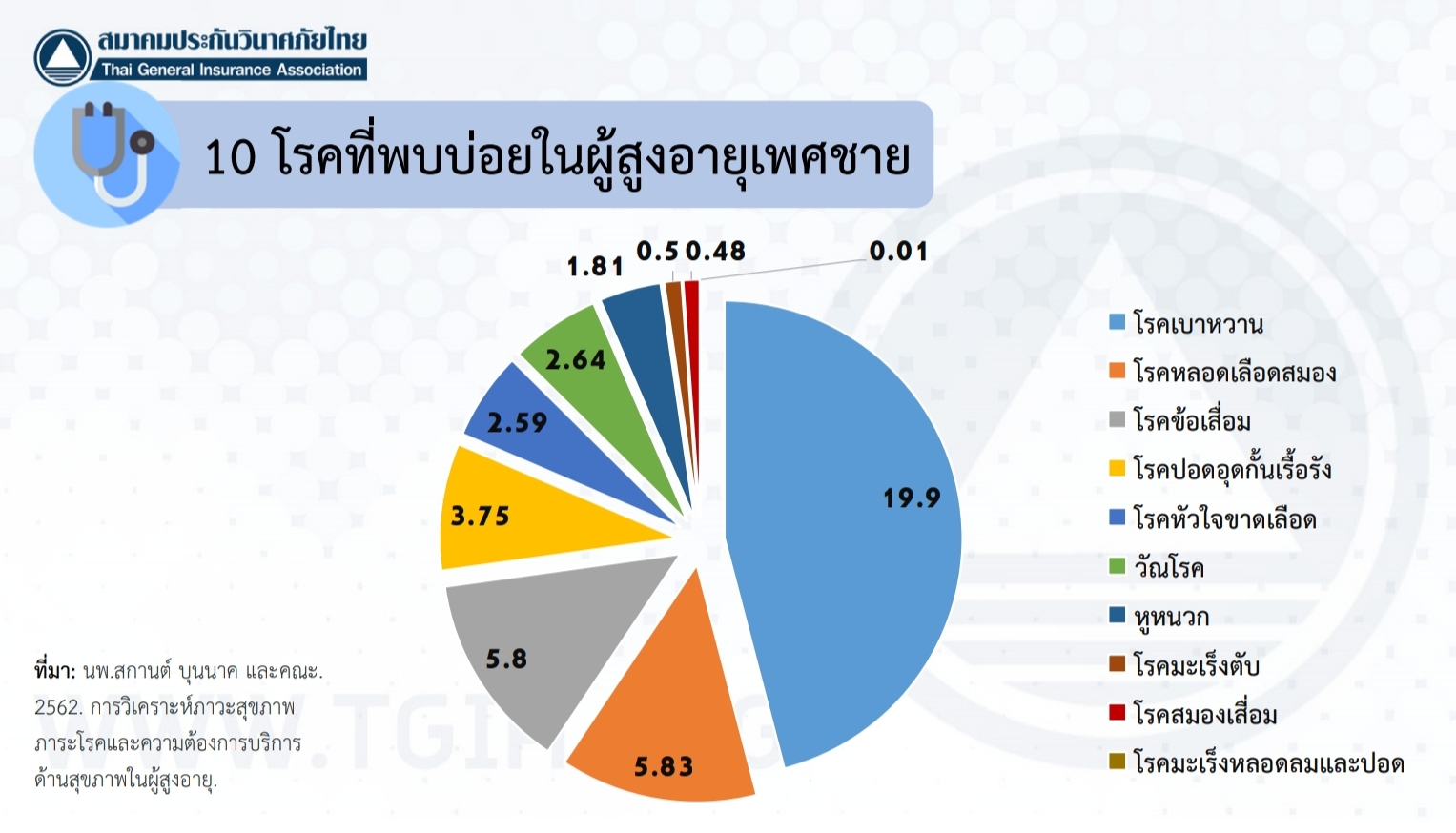

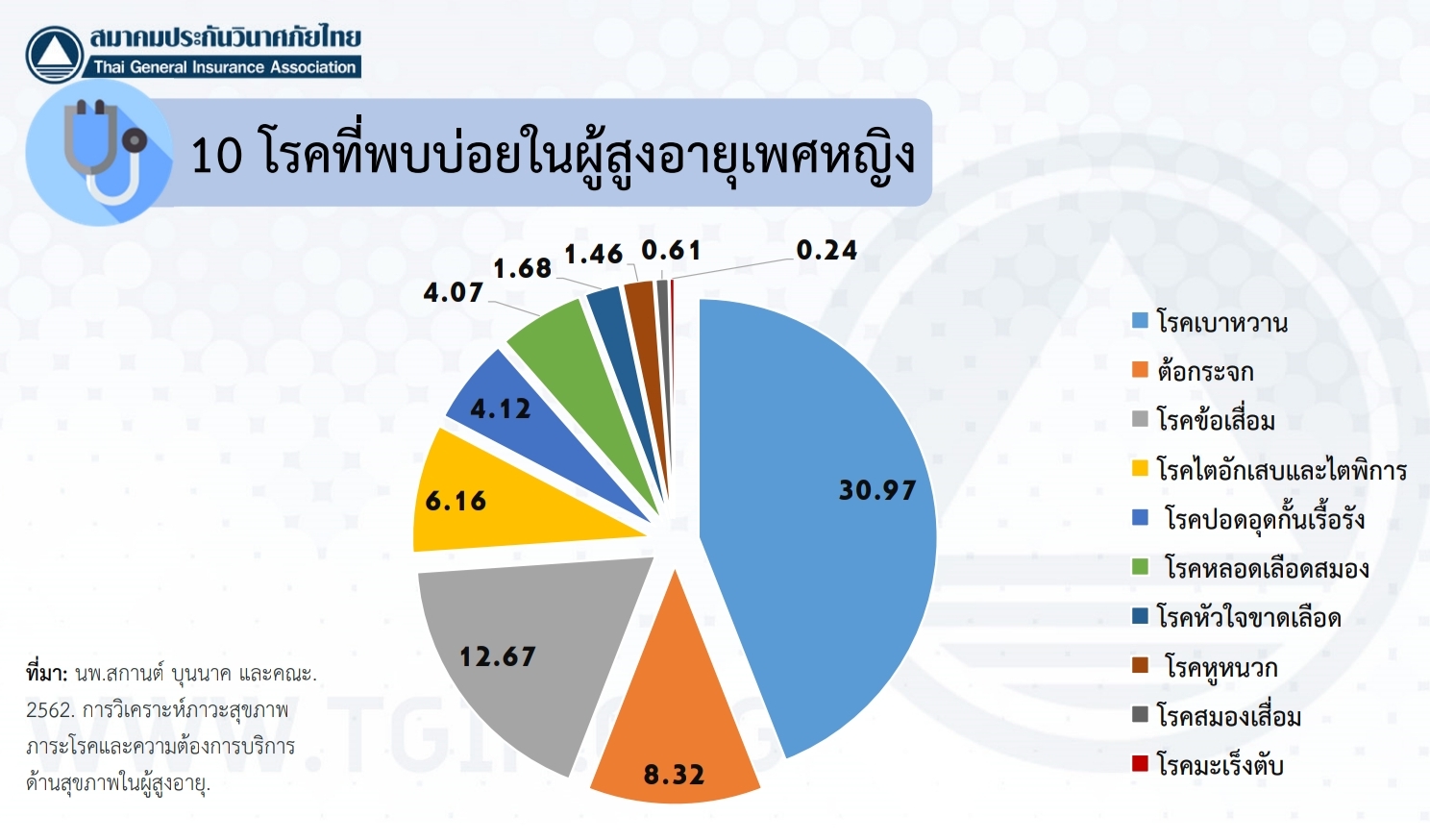

และพบว่าเป็นผู้ป่วยสูงอายุชายที่มารับบริการในสถานบริการของกระทรวงสาธารณสุขในปี 2562 มีจำนวนกว่า 5.1 ล้านคน เป็นผู้ป่วยโรคเบาหวานมากที่สุด ร้อยละ 19.90 โรคหลอดเลือดสมองร้อยละ 5.83 โรคข้อเสื่อมร้อยละ 5.80 โรคปอดอุดกั้นเรื้อรัง ร้อยละ 3.75 โรคหัวใจขาดเลือดร้อยละ 2.59 วัณโรค ร้อยละ 2.64 หูหนวก ร้อยละ 1.81 โรคมะเร็งตับ ร้อยละ 0.50 โรคสมองเสื่อม ร้อยละ 0.48 และโรคมะเร็งหลอดลมและปอด ร้อยละ 0.01 ตามลำดับ

กลุ่มที่ 2 กลุ่มอาการที่เกิดเฉพาะกับผู้สูงอายุและพบบ่อย ๆ และ มักสัมพันธ์กับโรคเรื้อรังซึ่งเพิ่มขึ้นอย่างต่อเนื่อง ได้แก่ อาการสับสนและสูญเสียความทรงจำ ภาวะกระดูกพรุน ปัญหาการทรงตัวและการหกล้ม การนอนไม่หลับ ปัญหาการกลั้นอุจจาระและปัสสาวะ อาการมึนงง เวียนศีรษะ ปัญหาภาวะทุพโภชนาการและความผิดปกติในการรับประทานอาหาร ปัญหาการได้ยิน และปัญหาการมองเห็น

สำหรับประเทศไทยนั้น ผู้สูงอายุสามารถเข้าถึงสวัสดิการหลักของรัฐ ได้แก่ สวัสดิการข้าราชการ หลักประกันสุขภาพแห่งชาติ หรือ “บัตรทอง”และประกันสังคม โดยในปี 2562 ผู้สูงอายุไทยจะมีสิทธิในการเข้าถึงบริการทางการแพทย์และการสาธารณสุข ผ่านกองทุนหลักประกันสุขภาพแห่งชาติในสัดส่วนที่สูงที่สุด (ร้อยละ 81) สิทธิประกันสังคม (ร้อยละ 14) และสวัสดิการข้าราชการ (ร้อยละ 4.53) ซึ่งข้อมูลค่าใช้จ่ายด้านการรักษาพยาบาลจาก 3 กองทุนสามารถสรุปได้ว่า ปัจจัยที่ส่งผลต่อการเปลี่ยนแปลงของค่าใช้จ่ายในการรักษาพยาบาลมากที่สุด คือ ค่าใช้จ่ายการรักษาพยาบาลของกลุ่มโรคระบบไหลเวียนโลหิต โรคเบาหวาน และโรคเรื้อรังของระบบหายใจ ตามลำดับ

จากการคาดการณ์ค่าใช้จ่ายด้านสุขภาพ พบว่า มีแนวโน้มเพิ่มขึ้น โดยในปี พ.ศ. 2575 มีค่าใช้จ่ายสาธารณะด้านสุขภาพประมาณ 3,381 พันล้านบาท ซึ่งเป็นการประมาณการที่สอดคล้องกับกรณีสังคมสูงวัย การเข้าสู่สังคมสูงวัยของไทยนั้นส่งผลต่อแรงกดดันเกี่ยวกับค่าใช้จ่ายด้านสุขภาพของประเทศอย่างหลีกเลี่ยงไม่ได้ แม้ประเทศหรือประชาชนในประเทศมีรายได้เพิ่มขึ้น ค่าใช้จ่ายด้านสุขภาพทั้งในระดับปัจเจกบุคคลและระดับประเทศก็เพิ่มขึ้นตามไปด้วย

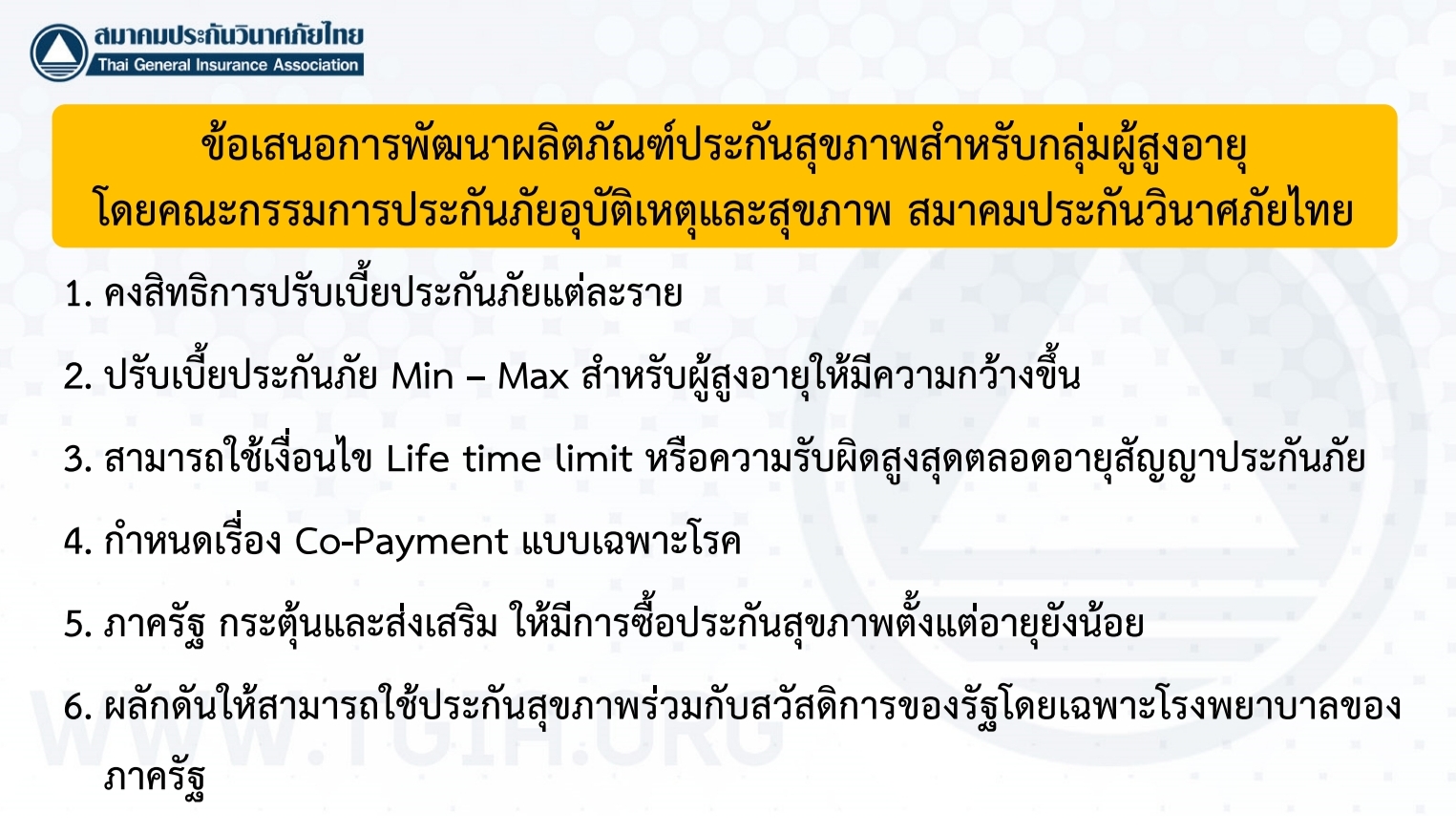

คณะกรรมการประกันภัยอุบัติเหตุและสุขภาพ สมาคมประกันวินาศภัยไทย จึงมีข้อเสนอแนวทางการพัฒนาผลิตภัณฑ์ประกันสุขภาพสำหรับกลุ่มผู้สูงอายุ ได้แก่ คงสิทธิการปรับเบี้ยประกันภัยแต่ละราย การปรับเบี้ยประกันภัย ขั้นต่ำ – ขั้นสูง สำหรับผู้สูงอายุให้มีความกว้างขึ้น สามารถใช้เงื่อนไข Life time limit หรือความรับผิดสูงสุดตลอดอายุสัญญาประกันภัย กำหนดเรื่อง Co-Payment แบบเฉพาะโรค ภาครัฐกระตุ้นและส่งเสริมให้มีการซื้อประกันสุขภาพตั้งแต่อายุยังน้อย และผลักดันให้สามารถใช้ประกันสุขภาพร่วมกับสวัสดิการของรัฐโดยเฉพาะโรงพยาบาลของภาครัฐได้

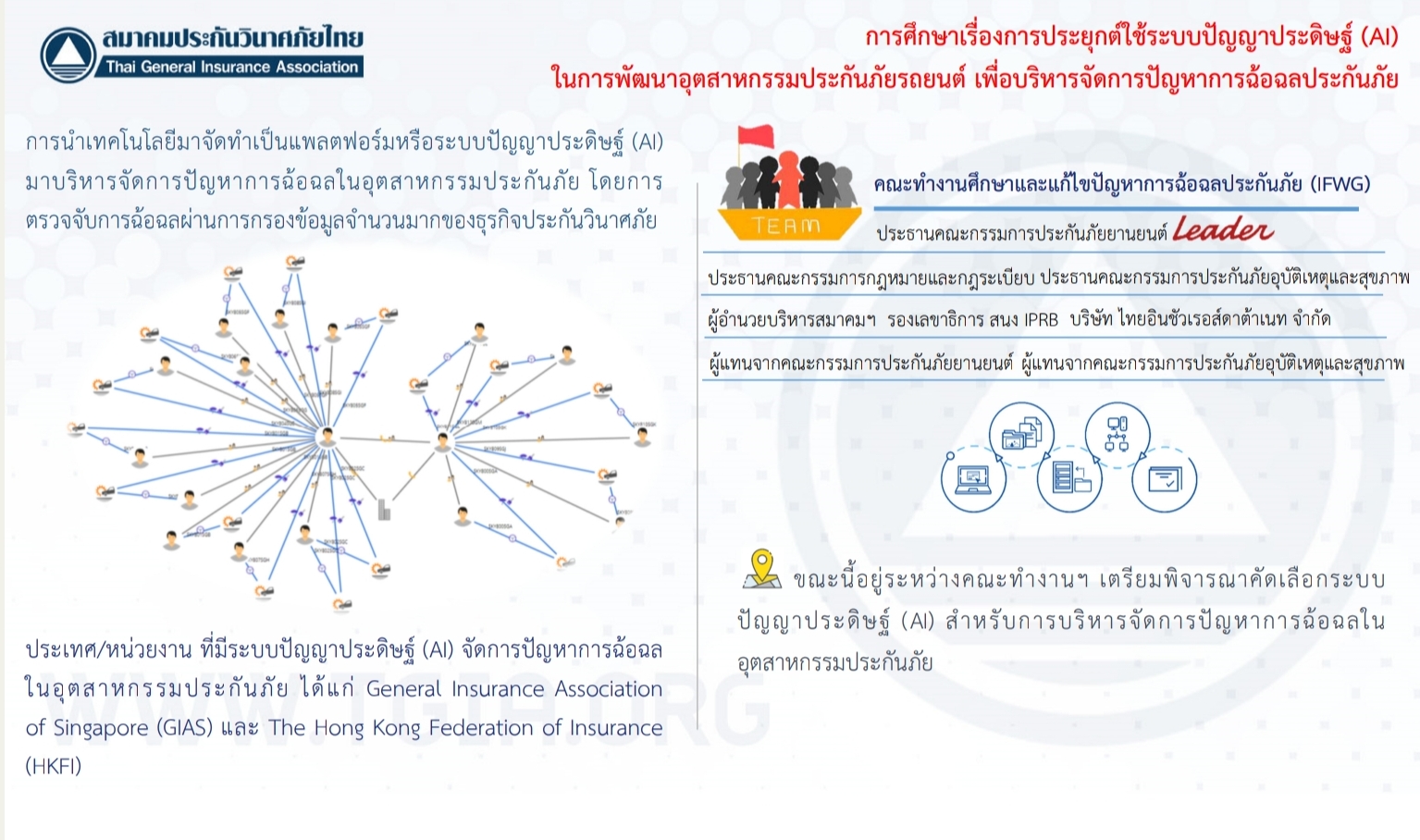

นายวาสิต ล่ำซำ ประธานคณะกรรมการประกันภัยยานยนต์ กล่าวถึงประเด็นเรื่อง การประยุกต์ใช้ระบบปัญญาประดิษฐ์ (AI) ในการพัฒนาอุตสาหกรรมประกันภัยรถยนต์ เพื่อบริหารจัดการปัญหาการฉ้อฉลประกันภัย และ ความพร้อมของอุตสาหกรรมประกันภัยรถยนต์กับการประกันภัยรถที่ขับเคลื่อนด้วยพลังงานไฟฟ้า ว่า ในส่วนของการบริหารจัดการปัญหาการฉ้อฉลในอุตสาหกรรมประกันภัย โดยระบบปัญญาประดิษฐ์ (AI) นั้น

สมาคมประกันวินาศภัยไทย ได้ร่วมกับภาคธุรกิจประกันภัย และหน่วยงานที่เกี่ยวข้อง ในการบูรณาการแก้ไขปัญหาเรื่องการฉ้อฉลประกันภัยและเพื่อสร้างฐานข้อมูลร่วมกันของภาคธุรกิจ จึงได้จัดตั้ง “คณะทำงานศึกษาและแก้ไขปัญหาการฉ้อฉลประกันภัย (IFWG)” ขึ้น เพื่อขับเคลื่อนระบบการบริหารจัดการปัญหาการฉ้อฉลในอุตสาหกรรมประกันภัยให้เป็นไปอย่างเป็นรูปธรรม

โดยเริ่มต้นจากการประกันภัยรถยนต์ก่อน ในปัจจุบันประเทศที่มีระบบปัญญาประดิษฐ์ (AI) จัดการปัญหาการฉ้อฉลในอุตสาหกรรมประกันภัย ได้แก่ General Insurance Association of Singapore (GIAS) และ The Hong Kong Federation of Insurance (HKFI) ขณะนี้อยู่ระหว่างที่คณะทำงานฯ เตรียมพิจารณาคัดเลือกระบบปัญญาประดิษฐ์ (AI) สำหรับการบริหารจัดการปัญหาการฉ้อฉลในอุตสาหกรรมประกันภัย ทั้งนี้ เพื่อประโยชน์ของประชาชน ผู้เอาประกันภัยในภาพรวมที่หากสามารถลดหรือขจัดการฉ้อฉลลงได้ จะสามารถทำให้อัตราเบี้ยประกันภัยไปอยู่ในระดับที่เหมาะสมในอนาคต

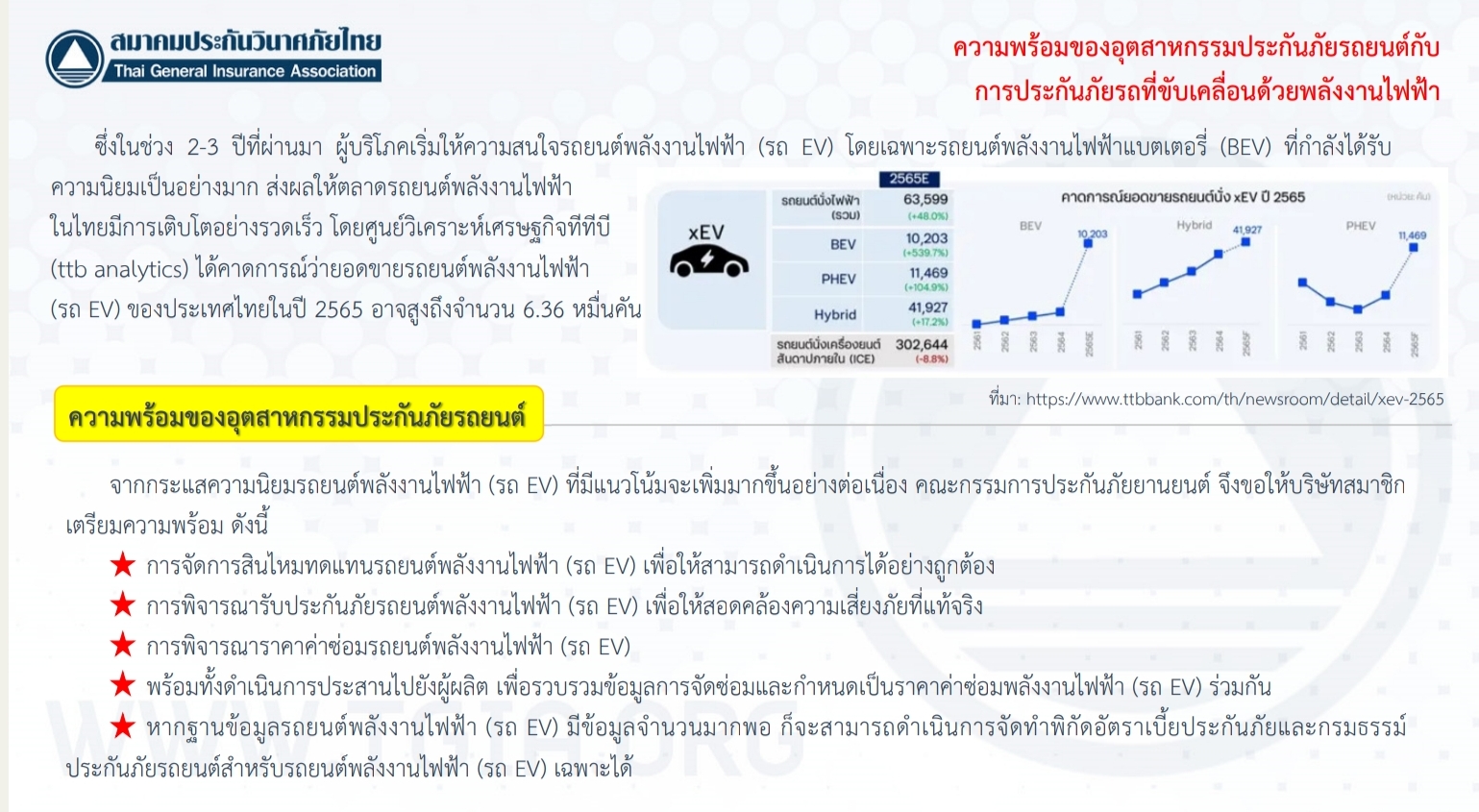

ในส่วนของความพร้อมของอุตสาหกรรมประกันภัยรถยนต์กับการประกันภัยรถที่ขับเคลื่อนด้วยพลังงานไฟฟ้า (Electric Powered Vehicle: EV) หรือรถ EV นั้น จากกระแสความนิยมรถยนต์พลังงานไฟฟ้าที่มีแนวโน้มจะเพิ่มมากขึ้น คณะกรรมการประกันภัยยานยนต์ สมาคมประกันวินาศภัยไทย จึงได้ดำเนินการเตรียมความพร้อมให้กับบริษัทสมาชิกเพื่อให้สามารถดำเนินการจัดการสินไหมทดแทนได้อย่างถูกต้อง

รวมถึงเพื่อให้การรับประกันภัยรถประเภทดังกล่าวได้ตามความเสี่ยงภัยที่แท้จริง โดยคณะกรรมการฯ ได้มีการจัดศึกษาดูงาน และอบรมให้ความรู้กับบริษัทสมาชิกเกี่ยวกับรถที่ขับเคลื่อนด้วยพลังงานไฟฟ้าในเรื่องโครงสร้างและการทำงานของระบบต่าง ๆ ของแบตเตอรี่และมอเตอร์ไฟฟ้า ตลอดจนการซ่อมและการบำรุงรักษารถที่ขับเคลื่อนด้วยพลังงานไฟฟ้า เป็นต้น

โดยมีวิทยากรผู้ทรงคุณวุฒิจากสถาบันศึกษาและหน่วยงานที่เกี่ยวข้องโดยตรง ได้แก่ สถาบันยานยนต์ คณะวิศกรรมศาสตร์ สถาบันเทคโนโลยีพระจอมเกล้าเจ้าคุณทหารลาดกระบัง และสถาบันวิจัยวิทยาศาสตร์และเทคโนโลยีแห่งประเทศไทย (วว.) นอกจากนี้ คณะกรรมการฯ ยังได้รวบรวมข้อมูลรถที่ขับเคลื่อนด้วยพลังงานไฟฟ้า เพื่อจัดทำฐานข้อมูลราคากลางสำหรับรถที่ขับเคลื่อนด้วยพลังงานไฟฟ้าในระบบ TGIABOOK ซึ่งปัจจุบันมีข้อมูลสะสมตั้งแต่ปี 2019-2022 จำนวน 17 ยี่ห้อ 56 รุ่น

อย่างไรก็ตาม คณะกรรมการฯ ยังคงมีความกังวลในเรื่องการซ่อมรถยนต์พลังงานไฟฟ้า (รถ EV) จึงได้ดำเนินการประสานไปยังผู้ผลิตหลายเจ้า เพื่อรวบรวมข้อมูลการจัดซ่อมและกำหนดเป็นราคาค่าซ่อมรถยนต์พลังงานไฟฟ้า (รถ EV) ร่วมกัน ซึ่งขณะนี้อยู่ระหว่างดำเนินการ

"เมื่อปีที่ผ่านมารถ EV ทุกประเภทเติบโตกว่า 10,000 คัน หากมีอัตราเติบโตมากขึ้น 300% ก็คงประมาณ 40,000 คัน แต่มีหลายปัจจัยที่ทำให้เชื่อว่าการเติบโตจะไปได้ค่อนข้างรวดเร็ว เช่น แรงจูงใจด้านภาษี รวมถึงผู้ผลิต BYD จะเข้ามาจัดตั้งโรงงานในประเทศไทย"

ส่วนในภาคธุรกิจประมาณการณ์การไว้ว่า รถ EV ทุกประเภทจะมีประมาณ 60,000 คัน เทียบกับรถใหม่ทั้งตลาดที่คาดการณ์ว่าจะมี 900,000 คัน ก็ถือว่ายังน้อยอยู่ รวมถึงสิ่งสำคัญที่ประเมินกันว่า อัตราเบี้ยประกันรถ EV ควรจะเป็นเท่าไหร่ ซึ่งขณะนี้ยังไม่ได้มีการกำหนดตารางออกมาชัดเจน แต่ปัจจุบัน บริษัทประกันจะใช้ฐานจากอัตราเบี้ยประกันรถยนต์ทั่วไป มาเป็นเกณ์ฑ์ และเมื่อคิดเบี้ยรถ EV ก็จะบวกค่าเบี้ยประกันเพิ่มขึ้นไปอีกประมาณ 30-40%

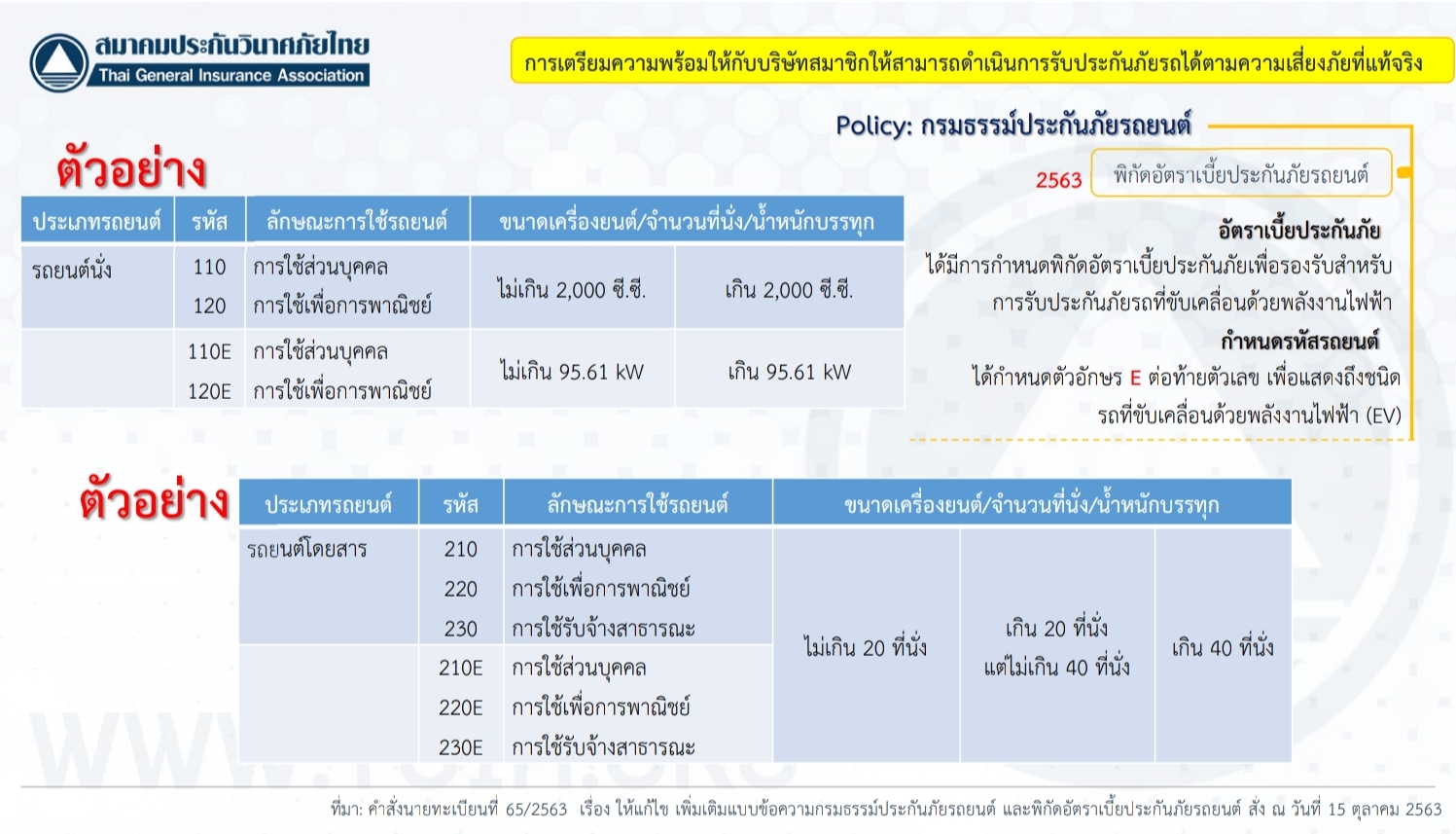

นอกจากนี้ คณะกรรมการฯ ยังได้จัดทำพิกัดอัตราเบี้ยประกันภัยรถยนต์ สำหรับรถยนต์พลังงานไฟฟ้า (รถ EV) โดยได้มีการกำหนดอัตราเบี้ยประกันภัย และรหัสรถยนต์ คือ ตัวอักษร E เพื่อรองรับสำหรับการรับประกันภัยรถที่ขับเคลื่อนด้วยพลังงานไฟฟ้าตามคำสั่งนายทะเบียนที่ 65/2563 เรื่อง ให้แก้ไข เพิ่มเติมแบบข้อความกรมธรรม์ประกันภัยรถยนต์ และพิกัดอัตราเบี้ยประกันภัยรถยนต์ สั่ง ณ วันที่ 15 ตุลาคม 2563 และหากในระยะ 3 ปี การใช้รถยนต์พลังงานไฟฟ้า(รถ EV) เติบโตอย่างที่ได้มีการคาดการณ์ไว้ ก็จะส่งผลให้มีข้อมูลจำนวนมากพอเพื่อให้สามารถดำเนินการจัดทำพิกัดอัตราเบี้ยประกันภัยเฉพาะรถยนต์พลังงานไฟฟ้า (รถ EV) ได้ต่อไป

นางสาวสุชาวดี แสงอนงค์ ประธานคณะกรรมการประกันภัยเบ็ดเตล็ด กล่าวถึงประเด็นเรื่อง การประกันภัยไซเบอร์ส่วนบุคคล (Personal Cyber Insurance) ว่า จากการเติบโตอย่างรวดเร็วของเทคโนโลยีสารสนเทศและการสื่อสาร ที่มีแนวโน้มขยายตัวมากขึ้น ส่งผลให้ชีวิตประจำวันของผู้คนในยุคเทคโนโลยีสารสนเทศง่ายขึ้น เป็นวิถีแห่งยุคดิจิทัล การเข้าถึงข้อมูลสื่อสังคมออนไลน์ การทำธุรกรรมทางการเงิน การซื้อสินค้าต่างๆ ผ่านช่องทางอินเทอร์เน็ตเป็นเรื่องที่ใกล้ตัวมากเพียงแค่มีโทรศัพท์ที่สามารถเชื่อมต่ออินเทอร์เน็ต

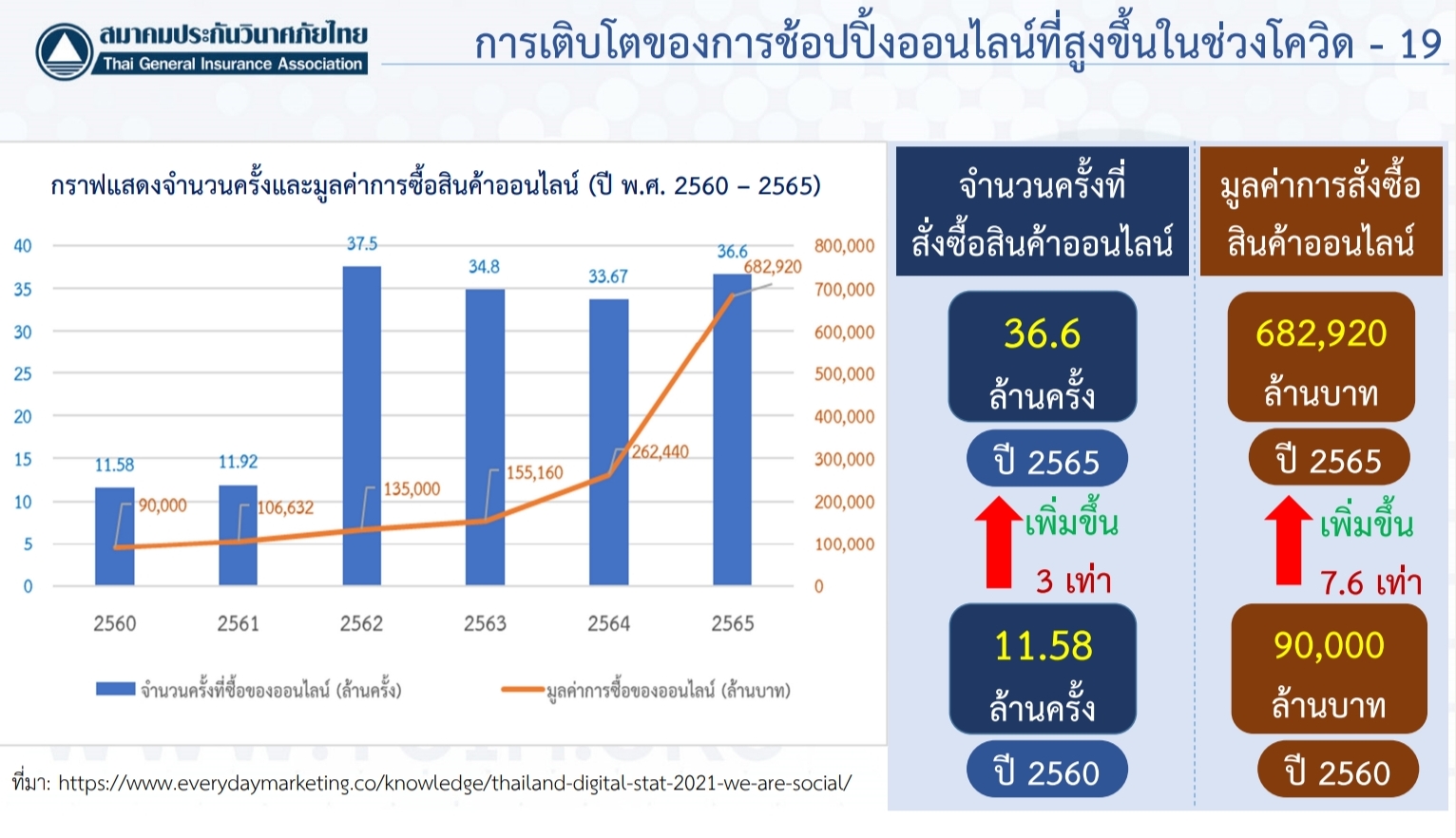

ยิ่งในปีที่ผ่านมาหลังจากสถานการณ์ COVID-19 แพร่ระบาดประชาชนได้เปลี่ยนวิถีชีวิตเป็นแบบ New Normal ทำให้การออกมาทำกิจกรรมนอกสถานที่ลดลง แต่เมื่อดูเรื่องการจับจ่ายใช้สอยผ่านช่องทางออนไลน์กลับมีมูลค่าสูงขึ้น ซึ่งปัจจุบันในปี 2565 มีจำนวนมูลค่าการซื้อของผ่านช่องทางออนไลน์อยู่ที่ 682,920 ล้านบาท ซึ่งเพิ่มขึ้นจากปี 2560 ที่มีมูลค่าการซื้อของผ่านช่องทางออนไลน์ 90,000 ล้านบาทอยู่ถึง 7.6 เท่า

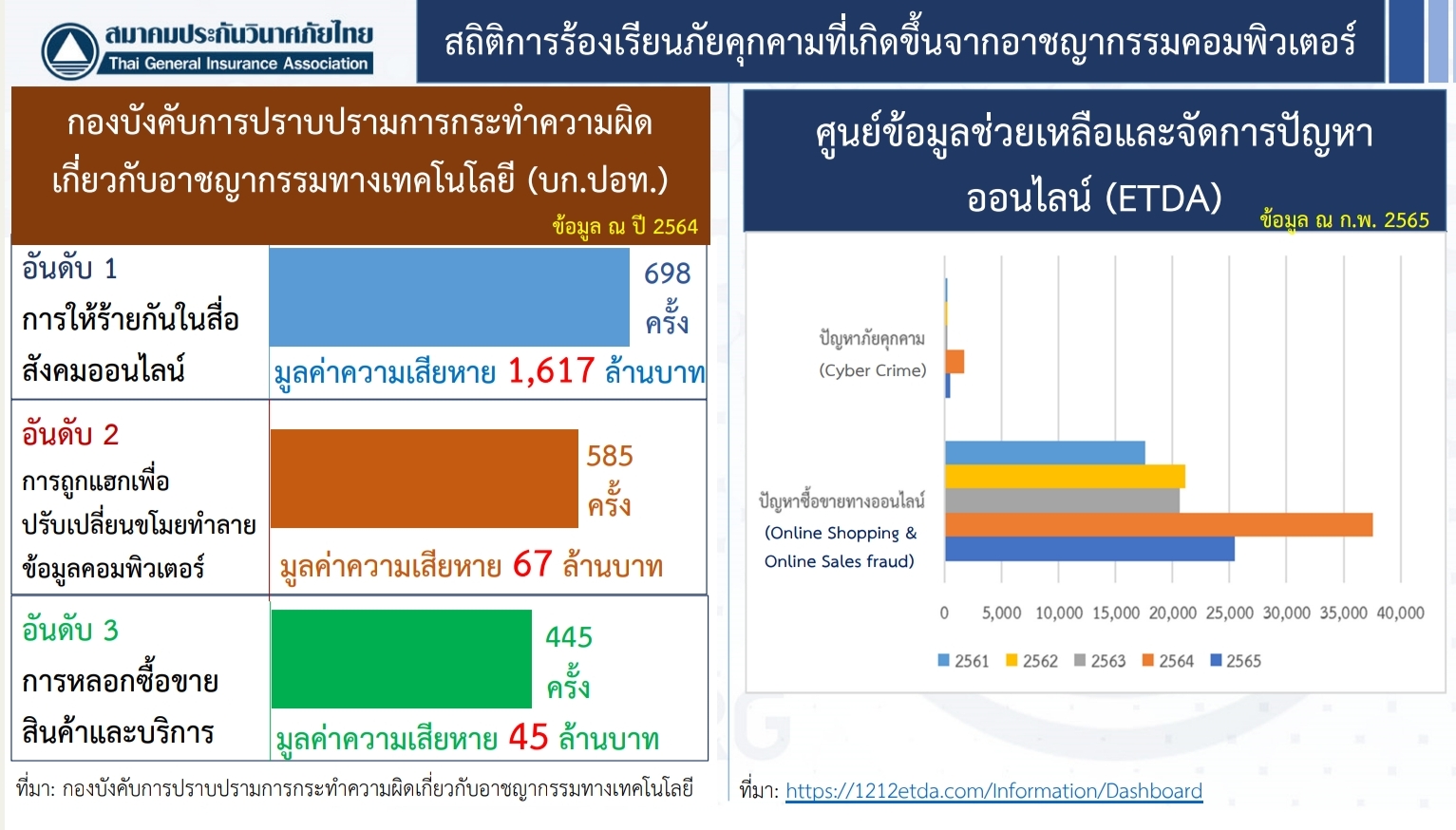

อย่างไรก็ตาม นอกจากประโยชน์อันมากมายที่ผู้ใช้ได้รับจากเทคโนโลยีอันทันสมัยก็ยังมีสิ่งที่แฝงมาด้วยภัยที่อาจคุกคามชีวิตและทำให้สูญเสียทรัพย์สินเงินทองได้ง่ายจากเทคโนโลยีด้วยเช่นกัน จากการสำรวจสถิติภัยคุกคามที่เกิดขึ้นจากอาชญากรรมคอมพิวเตอร์ ทั้งจากข้อมูลของสำนักพัฒนาธุรกรรมทางอิเล็กทรอนิกส์ (ETDA) และศูนย์บริการประชาชนกองบังคับการปราบปรามการกระทำความผิดเกี่ยวกับอาชญากรรมทางเทคโนโลยี (บก.ปอท.) พบว่า สาเหตุที่มีผู้มาร้องเรียน 3 อันดับแรก คือ การให้ร้ายกันในสื่อสังคมออนไลน์ ความเสียหายจากการถูกแฮก เพื่อปรับเปลี่ยน ขโมย ทำลายข้อมูลคอมพิวเตอร์ การหลอกซื้อขายสินค้าและบริการ

ดังนั้นจากความเสียหายที่เกิดขึ้น ภาคธุรกิจจึงได้ออกแบบผลิตภัณฑ์ประกันภัยเพื่อเข้ามารองรับ ความเสี่ยง คือ กรมธรรม์ประกันภัยความรับผิดตามกฎหมายต่อบุคคลภายนอกอันเกิดจากการละเมิดข้อมูล ส่วนบุคคลทางอินเทอร์เน็ต หรือ (Personal Cyber Insurance) โดยมีความคุ้มครอง ดังนี้

1. การโจรกรรมเงินผ่านออนไลน์ (Online Theft)

2. การถูกฉ้อโกงให้ซื้อสินค้าผ่านออนไลน์ (Online Shopping Fraud)

3. การถูกหลอกลวงให้ขายสินค้าผ่านออนไลน์ (Online Sales)

4. การถูกกลั่นแกล้งผ่านออนไลน์ (Cyber Bullying)

5. การถูกโจรกรรมข้อมูลส่วนตัวทางออนไลน์ (Identity Theft)

6. การถูกแฮกระบบบ้านอัจฉริยะ (Smart Home)

7. การกู้ข้อมูล และ/หรือ การล้างข้อมูลบนอุปกรณ์อิเล็กทรอนิกส์ส่วนบุคคล (Data Recovery)

8. การเปลี่ยนฮาร์ดแวร์บนอุปกรณ์อิเล็กทรอนิกส์ส่วนบุคคล

ความคุ้มครองสำหรับความเสียหายจากภัยโจรกรรมทางอินเทอร์เน็ต การถูกโจรกรรมข้อมูลส่วนบุคคลที่ก่อให้เกิดความสูญเสียทางการเงิน การถูกกลั่นแกล้งที่ทำให้กิดความเสียหายต่อชื่อเสียง รวมถึงการถูกฉ้อโกงจากการซื้อขายสินค้าผ่านช่องทางออนไลน์นั้น ปัจจุบันประชาชนสามารถดำเนินการซื้อประกันภัยเพื่อคุ้มครองได้อย่างง่ายดายผ่านทางออนไลน์ซึ่งมีจำหน่ายอยู่หลายบริษัท ผ่านทางเว็บไซต์ของบริษัทประกันภัย แอปพลิเคชันธนาคาร หรือเว็บไซต์ของผู้ได้รับมอบอำนาจจากบริษัท (ตัวแทน-นายหน้า) ซึ่งมีให้เลือกในราคาย่อมเยาและตอบโจทย์ผู้ใช้บริการอินเทอร์เน็ตที่จำนวนมากในปัจจุบัน

ดร.ปิยวดี โขวิฑูรกิจ ที่ปรึกษาคณะกรรมการบริหารสมาคมประกันวินาศภัยไทย และ รองประธานคณะกรรมการพัฒนาธุรกิจและวิชาการประกันภัย กล่าวถึงประเด็นเรื่อง การเสริมสร้าง Insurance Literacy ว่า ผู้ที่อยู่ในระบบนิเวศประกันภัยในประเทศไทยนั้นยังขาดความรู้ความเข้าใจที่ถูกต้องในเรื่องของหลักการประกันภัยและการใช้ประกันภัยเป็นเครื่องมือในการบริหารความเสี่ยง ด้วยเหตุนี้ การเสริมสร้างความรู้ความเข้าใจในเรื่องของการประกันภัยให้กับทุกภาคส่วนจึงเป็นเรื่องที่มีความสำคัญและเร่งด่วนเป็นอย่างยิ่ง

ในส่วนของบริษัทประกันภัยนั้น ต้องมีความเข้าใจและรู้จักความเสี่ยงที่ตนจะรับประกันภัยเป็นอย่างดี ทั้งความเสี่ยงโดยทั่วไปและความเสี่ยงอุบัติใหม่ (Emerging Risk) โดยต้องเข้าใจถึง Risk Profile ของความเสี่ยงและติดตาม Risk Landscape ที่เปลี่ยนแปลงอยู่ตลอด เพื่อให้สามารถบริหารความเสี่ยงและเงินกองทุนของบริษัทได้อย่างมีประสิทธิภาพและประสิทธิผล

ในการพัฒนาผลิตภัณฑ์เพื่อตอบโจทย์ความต้องการของผู้บริโภคนั้น ต้องดำเนินการด้วยความรอบคอบและพิจารณาด้วยว่า ความเสี่ยงที่บริษัทประกันภัยจะรับมานั้น เป็นความเสี่ยงที่ไม่ควรรับประกันภัย (Uninsurable Risk) หรือความเสี่ยงซึ่งอาจก่อให้เกิดความเสียหายที่เป็นมหันตภัย (Catastrophic Risk) หรือความเสี่ยงอุบัติใหม่ (Emerging Risk) ซึ่งยังขาดข้อมูลและสถิติที่เพียงพอหรือไม่ และเบี้ยประกันภัยสอดคล้องกับความเสี่ยงหรือไม่ ประกันภัยโควิด-19 เป็นตัวอย่างที่แสดงให้เห็นว่า ความเสียหายที่เป็นมหันตภัยนั้นไม่ได้จำกัดอยู่เพียงการรับประภัยเชิงพาณิชย์เท่านั้น แต่สามารถเกิดกับการรับประกันรายบุคคลได้เช่นกัน

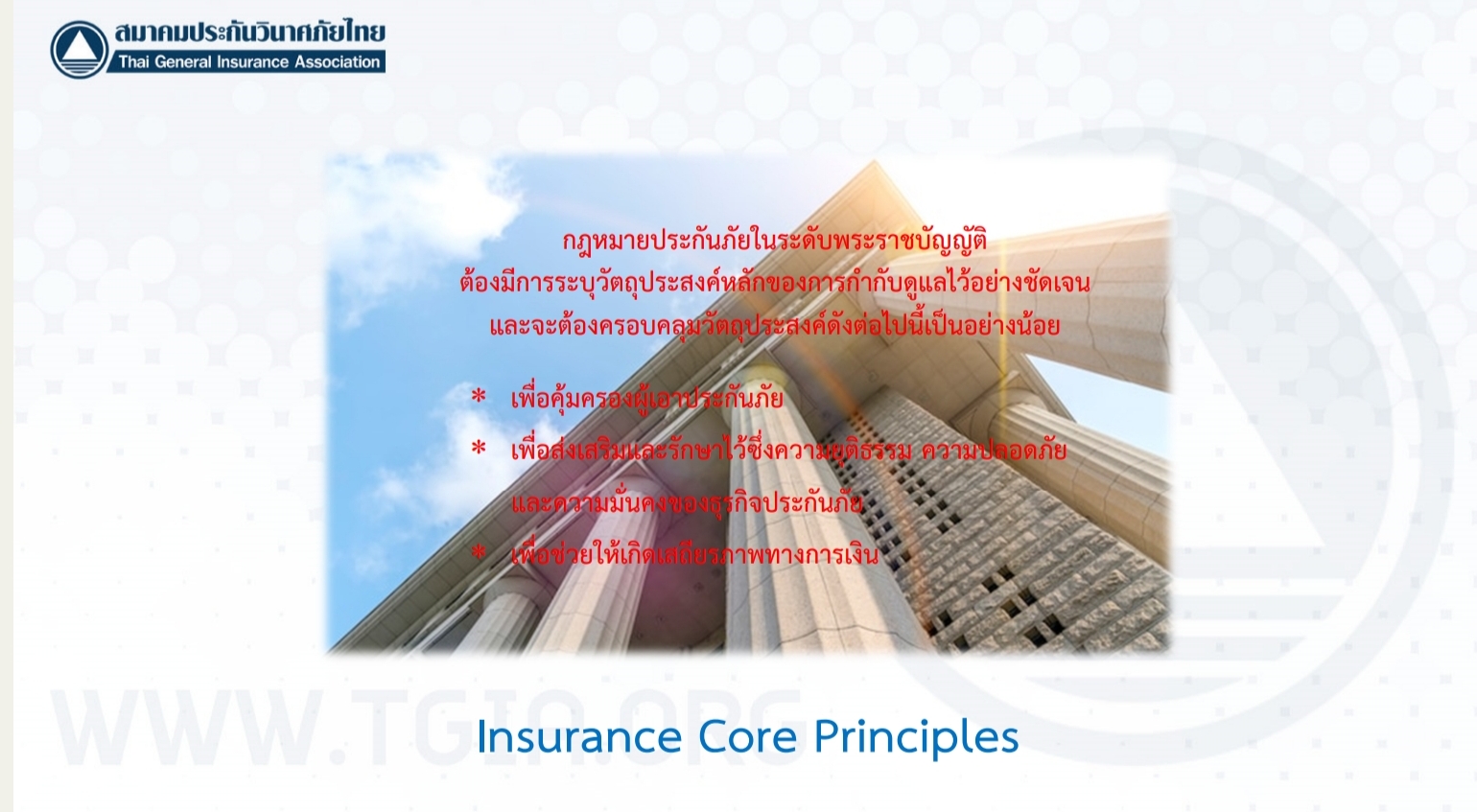

สำหรับผู้กำกับดูแลนั้น นอกจากการให้ความสำคัญกับการคุ้มครองผู้เอาประกันภัยแล้ว ควรเพิ่มการดำเนินการเพื่อส่งเสริมและรักษาไว้ซึ่งความมั่นคงของธุรกิจประกันภัย รวมถึงการเสริมสร้างเสถียรภาพระบบการเงินและการกำกับดูแลเสถียรภาพระดับมหภาค ตามที่กำหนดไว้ใน Insurance Core Principles ซึ่งเปรียบเสมือนคัมภีร์ในการกำกับธุรกิจประกันภัยด้วย เพื่อป้องกันไม่ให้เกิดความเสี่ยงเชิงระบบซึ่งจะส่งผลกระทบต่อเสถียรภาพของระบบประกันภัย และส่งผลกระทบอย่างรุนแรงต่อเศรษฐกิจและความเป็นอยู่ของประชาชน ดังเช่นวิกฤตประกันภัยโควิด-19 ที่ผ่านมา

ในส่วนของประชาชนนั้น ส่วนใหญ่ยังคงขาดความรู้ความเข้าใจที่ถูกต้องในการใช้ประกันภัยเป็นเครื่องมือในการบริหารความเสี่ยง และการไม่หาประโยชน์จากการประกันภัยซึ่งจะส่งผลกระทบต่อผู้เอาประกันภัยส่วนใหญ่ในที่สุด ทุกภาคส่วนที่เกี่ยวข้องต้องร่วมมือกันให้ความรู้และสร้างความตระหนักให้กับประชาชนในการบริหารความเสี่ยงของตนเองโดยใช้การประกันภัยเป็นปัจจัยที่ 5 ในชีวิตเพื่อบรรเทาความเสียหายที่อาจจะเกิดขึ้นจากภัยที่ไม่คาดคิด

ที่ผ่านมาจนถึงปัจจุบัน คณะกรรมการพัฒนาธุรกิจและวิชาการประกันภัย สมาคมประกันวินาศภัยไทย ได้ดำเนินการส่งเสริมการสร้างฐานความรู้ด้านการประกันวินาศภัยมาอย่างต่อเนื่อง โดยเฉพาะอย่างยิ่งการจัดอบรมให้กับบุคลากรในธุรกิจประกันวินาศภัย รวมถึงจัดกิจกรรมเสริมสร้างความรู้ด้านการประกันวินาศภัยให้กับกลุ่มเยาวชนคนรุ่นใหม่ และการจัดทำคู่มือประกันวินาศภัยไทย ซึ่งถือเป็นหนังสือที่ให้ความรู้ในเรื่องของการประกันวินาศภัยที่สมบูรณ์และทันสมัยที่สุดของไทยที่มีอยู่ในขณะนี้ ซึ่งผู้ที่สนใจทั่วไปสามารถอ่านออนไลน์หรือดาวน์โหลดได้จากเว็บไซต์ของสมาคมฯ (www.tgia.org) ![]()